投顾复盘:交银全明星近期表现如何? 有投资者向我们反馈:近一年来国内股、债两类资产均出现大幅调整,持有的基金投顾组合目前暂时也处于亏损,对市场很迷茫,对账户...

有投资者向我们反馈:近一年来国内股、债两类资产均出现大幅调整,持有的基金投顾组合目前暂时也处于亏损,对市场很迷茫,对账户很焦虑。

我们非常能够理解大家当前的感受,今年以来国内外各大黑天鹅事件层出不穷,各类资产确实均出现大幅波动,在此背景下,我们认为资产配置才显得更为弥足珍贵。

在此,我们想和大家聊聊交银全明星投顾策略的近期和历史的表现,以及我们对于市场的观点和对资产配置的看法。

11月交银全明星表现如何?

从短期来看,11月交银全明星投顾策略的表现未能跑赢业绩比较基准。对此,我们也进行了详细的分析,原因在于权益部分的表现不及沪深300。

一方面,沪深300是长期以来认可度比较高的市场指数,代表市场整体走势,常用于权益资产业绩基准的构成。指数成份股为沪深两市中满足流动性等条件下市值靠前的300只股票,随着沪深两市股票数量增加到4800多只,并且市值分化较大,沪深300指数的成分股显然是有较强的风格属性,并且指数加权方式采用市值加权,因此会偏向大盘股。

另一方面,从行业上看,沪深300前五大中信一级行业为银行、食品饮料、电力设备及新能源、非银行金融以及医药,合计占比达51.96%(数据来源:Wind,时间区间:2022/11/30),而这一行业分布情况与当前公募权益基金整体的持仓情况有一定的差异,尤其是银行和非银金融行业在公募权益基金整体中的占比低于沪深300。

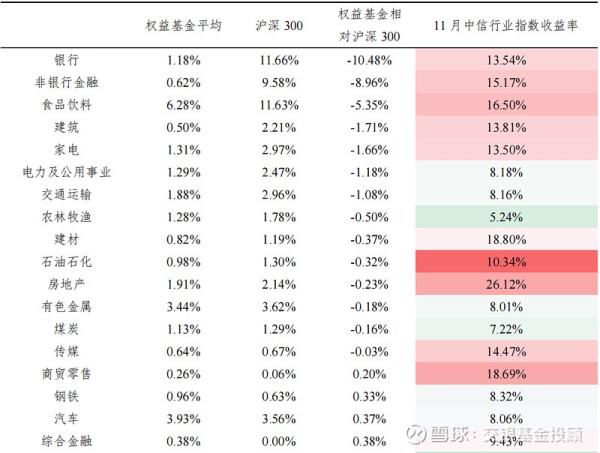

我们通过数据来对上述行业分布情况加以说明:从公募权益基金市场规模加权得出的中信一级行业分布(与实际存在差异,仅供参考)情况中可以看出,在11月央企国企估值修复、疫情防控措施优化和地产政策发力下大盘价值风格大幅占优的市场背景下,权益基金相对沪深300低配的行业在11月涨跌幅靠前,因此中证偏股基金指数跑输沪深300指数-4.71%。

权益基金行业分布对比沪深300指数

数据来源:Wind、腾安基金、交银基金;时间区间:2022/11/1-2022/11/30,其中权益基金行业分布为测算结果,具体测算方法为取过去40个交易日数据,将基金净值与行业指数做回归,得到在每个行业上的回归结果作为测算行业权重,再将每只基金的测算结果按照基金规模加权,得到权益基金平均的行业分布,测算结果与实际存在差异,仅供参考。

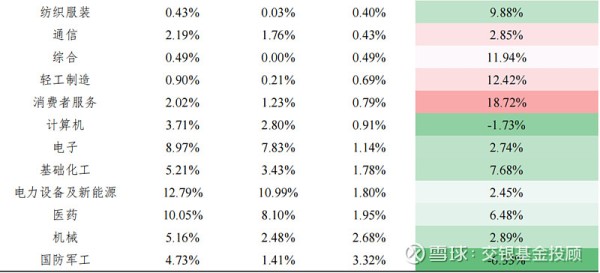

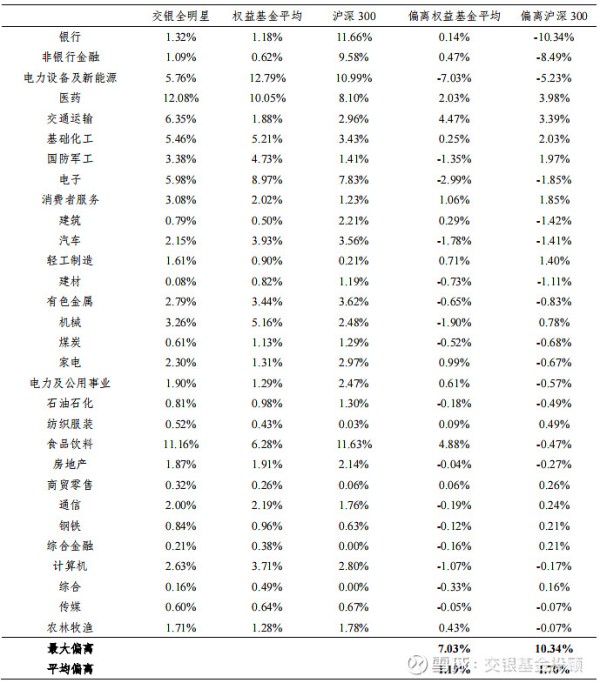

接着,我们以交银全明星(腾安基金版)(后称交银全明星)为例进行复盘,测算了它的中信一级行业分布情况,可见其与沪深300的分布情况偏离较大。其中,偏离最大的行业为银行,交银全明星低配了10.34%,平均偏离1.70%;相比之下,交银全明星与权益基金平均的偏离更小。

交银全明星行业分布对比沪深300

数据来源:Wind、腾安基金、交银基金;时间区间:2022/11/30,测算方法同前。

交银全明星历史表现如何?

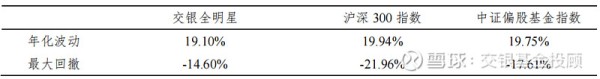

仍以交银全明星(腾安基金版)(后称交银全明星)为例,其自2022年4月19日上线腾讯理财通以来,控制波动、最大回撤水平均优于沪深300和中证偏股基金指数。

数据来源:腾安基金,Wind;时间区间:截至2022/12/5。

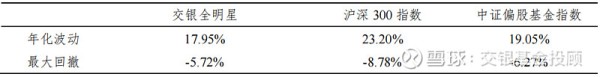

并且,交银全明星自10月14日发起调仓以来,风险指标均优于上述指数。

数据来源:腾安基金,Wind;时间区间:2022/10/17-2022/12/5。

我们也测算过,假设交银全明星10月14日未发起调仓,而是以调仓前的持仓保持运作至今,那么其波动率、回撤控制水平均会不及调仓后的交银全明星。

也有不少投资者注意到,我们在近期的调仓中逐步纳入了外部基金。借此复盘机会,我们也对大家关注度比较高的“外部基金怎么选的?”、“值得配吗?”等问题进行回复。

交银基金投顾对于成分基金的筛选主要参考其中长期的表现,尤其重视基金产品的风控能力。具体的筛选方法则是以定量为主、定性为辅,如此方能在“万基时代”提升选基效率和质量。对于基金投顾策略中所呈现出的行业配置情况,都是我们严格执行量化模型纪律后自然而然的配置结果,而不会去人为主观预设行业偏好。我们始终强调和坚持的是顺市而为,这个“市”是指“权益基金市场”,并适当做一定的偏离来争取获得超额收益。

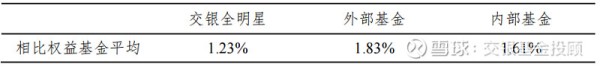

从交银全明星自10月14日调仓至今的表现来看,外部基金在波动、回撤等风险指标上表现相对较优。

交银全明星持仓外部基金自调仓以来表现

数据来源:腾安基金,Wind;时间区间:2022/10/17-2022/12/5。

从持仓分布的角度看,外部基金持仓上更偏成长,并且相对权益基金平均偏离更大。从交银全明星整体持仓的角度来看,外部基金是对交银内部基金的一种互补,外部基金的加入使得整体偏离度减小,在内部基金低配的一些行业上做补充。

内、外部基金行业分布相比指数偏离度均值

数据来源:腾安基金,Wind;时间区间:2022/12/5,测算方法同前,偏离度均值为各行业偏离度绝对值的均值。

综上所述,我们始终有着严格的纪律与清晰的目标。尽管当前交银全明星在短期内跑输业绩基准,但我们也需要接受市场在每个时期总有某个风格或行业是相对占优的。我们也不会因此而追逐短期热点,而是会继续坚持我们顺市(权益基金市场)而为的初心,长期下来大概率有望实现策略目标。

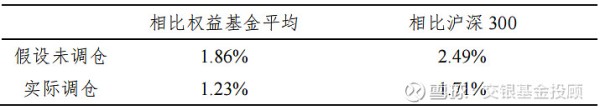

也正如我们所强调的“顺市而为”那样,经过10月的调仓后,交银全明星相较于权益基金平均的偏离度降低了三分之一,与权益基金平均更为贴合,体现了我们的知行合一。

10月14日实际调仓和假设未调仓下当前 行业分布相比指数偏离度均值比较

数据来源:Wind、腾安基金;时间区间:2022/12/5。注:计算方法同前,具体测算组合为当前持仓和假设10月未调仓组合持有至今的持仓。

目前我们为什么看好权益市场?

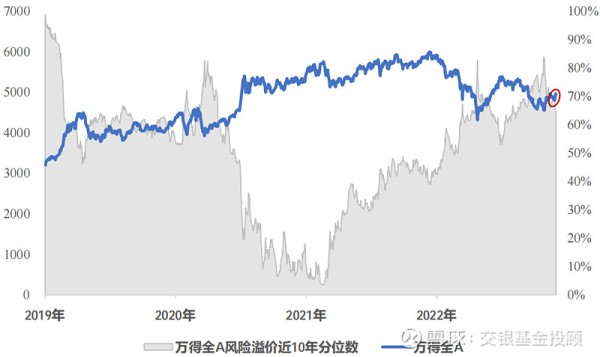

股债风险溢价(性价比)是我们一直非常关注的指标之一,也是交银带飞双周发车计划的六维市场解读图中的重要指标。截至2022/12/2,万得全A指数相较于10年期国债收益率的风险溢价约为2.96%,风险溢价近10年分位数约为65%,权益资产性价比保持高位。(数据来源:Wind)

数据来源:Wind,2019/1/1-2022/12/2。股债风险溢价=权益资产市盈率倒数-十年期国债收益率,溢价越高,说明股票相对于债券的投资价值越高。回顾历史,股票风险溢价极高时往往预示着一定程度的股市反弹,而风险溢价极低时往往可能出现股市回撤。

鉴于此,我们在下半年的策略运作过程中,逐步进行资产配置比例的调整,提升权益资产比例。并且,在最近一期我要稳稳的幸福策略的调仓过程中,我们考虑到基本面预期边际改善、权益市场风险偏好有所修复,而近期债市波动较大,市场情绪较为脆弱,进一步减少了债券类资产比例,增加了货币类资产和权益资产仓位。

之所以配置货币资产,一方面是为了应对当前利率市场短端利率走高,增强投顾策略整体的防御性;另一方面,也便于能灵活增配权益资产比例,以自如应对今年权益市场的结构性行情。

而随着近期地产保障政策频出,叠加防控措施的优化,国内经济复苏预期有所升温,市场风险偏好逐渐好转,大盘价值有望修复,我们也对我要稳稳的幸福基金投顾策略内部的权益资产结构做了一定的再平衡,适当提高了大盘价值的占比。

股债双杀,交银基金投顾怎么应对?有何建议?

今年我们确实遇到了“股债双杀”阶段性的市场,全球权益市场在各类黑天鹅事件冲击下均有大幅回撤,国内A股也难以幸免。而国内债市在下半年也出现大幅波动。

在这一背景下,如前所述,我们一直在做积极的应对。一方面,在权益基金配置上,我们优化了结构,大量配置了防御性较强的底层产品,不参与各类短期热点,以防风险作为首要目标;在债券基金配置上,我们重点配置对信用评级要求较高的债基,从而避免了今年债市的大幅回撤。

在大类资产投资层面,我们需要接受这样一个事实:在某一个阶段时间,多类资产会出现同时下跌的可能。出现这一情况时,我们也会在策略上做出及时调整:比如增配短久期、防御性强、基本面优质的资产。我们认为,只要把回撤控制住,长期而言,收益的积累或是自然而然的。

另外,从长周期来看,这样的“股债双杀”情况毕竟占比不多,且持续时间有限。拉长投资周期,在每一轮牛熊市之后,或仍有望实现策略既定的投资目标。并且回溯历史可以发现,当前时点对于部分投资者而言或许也存在不错的布局机会,大家或可以在自身的风险承受能力范围内,借此机会合理优化自己的资产配置结构。

在此背景下,我们认为资产配置才显得更为弥足珍贵。我们所理解的资产配置,背后的逻辑是各类资产业绩表现长期的负相关性,通俗来说,就是“东边不亮西边亮”。只有具备这样的负相关性,才能够平滑整个策略的波动、并降低最大回撤。从我们对国内市场中的股票资产和债券资产长期的数据回测和验证结果来看,两类资产长期具有负相关性,组合配置效果较好。

近期,全国各地都出现了大幅降温,寒冬已至,2022年也即将画上尾声。在这一年里,在生活上,在投资中,相信我们都经历了太多太多,然而我们也始终坚信:

没有一个冬天不可逾越,没有一个春天不会到来。

愿我们一起在投资中收获稳稳的幸福。

风险提示:基金有风险,投资需谨慎。

交银全明星(腾安基金版)由腾安基金销售(深圳)有限公司提供投资顾问服务及对应的基金销售服务;交银施罗德基金管理有限公司作为策略建议方,为腾安基金销售(深圳)有限公司提供基金投资组合的策略建议服务。策略不保证盈利,也不保证最低收益,历史业绩不代表未来收益,投资需谨慎。腾安基金销售(深圳)有限公司具备基金投资顾问试点资质,该业务尚处于试点阶段,存在因试点资格被取消不能继续提供服务的风险。

基金投顾试点机构不保证基金投顾组合策略一定盈利及最低收益,也不作保本承诺,投资者参与基金投顾组合策略存在无法获得收益甚至本金亏损的风险。基金投顾组合策略的过往业绩不代表其未来表现,为其他投资者创造的收益并不构成业绩表现的保证。

交银带飞双周发车计划为非管理型投顾服务,为投资者提供投资建议,投资建议仅供投资者参考,由投资者自行决定是否采纳该投资建议进行投资。投资者应仔细阅读各销售平台投顾服务协议及销售平台上不定期更新的相关规则。

交银全明星(腾安基金版)的风险等级为R4。基金投顾组合策略的风险特征与单只基金产品的风险特征存在差异,投资者参与投资前,应认真阅读基金投资顾问服务协议、基金投资顾问服务业务规则、风险揭示书、基金投顾组合策略说明书等文件,在全面了解基金投顾组合策略的风险收益特征、运作特点及适当性匹配意见的基础上,结合自身情况选择合适的基金投顾组合策略,谨慎作出投资决策,独立承担投资风险。

投资者应当充分了解并知悉:(1)因转入转出时间不同、相关基金交易限制、基金交易费用、组合调仓等原因,投资者持有的基金投顾组合与基金投顾组合策略所对应的标准组合之间可能存在差异,并由此可能导致业绩表现等方面存在差异;(2)基金投顾组合策略所投资的基金产品中可能包含交银基金或其关联方管理、托管或销售的产品。

基金投资顾问业务尚处于试点阶段,基金投资顾问机构存在因试点资格被取消不能继续提供服务的风险。

@雪球创作者中心 @雪球基金

#市场解读的很到位# $交银全明星(雪球基金版)(TIA04017)$

网址:投顾复盘:交银全明星近期表现如何? 有投资者向我们反馈:近一年来国内股、债两类资产均出现大幅调整,持有的基金投顾组合目前暂时也处于亏损,对市场很迷茫,对账户... http://c.mxgxt.com/news/view/144072

相关内容

最近央行两个“历史首次”操作,和这些投资者有关明星纷纷“下海”做创投,时尚圈大咖也加盟,跨界投资谁最牛?

有券商国庆假期开户增4倍“00后”与“90后”占比过半

明星基金经理论市:A股是否偏高成焦点

今日必读:明星基金经理调研碰上大牛股 朱少醒曾调研北特科技七个交易日涨逾四成 明星基金经理调研碰上大牛股 朱少醒曾调研 北特科技 近期 A股指数 震荡,但个股活跃,有的个股在大涨前曾有部分明星基金经...

基金人物全景网

私募明星观大市——朱雀投资王欢访谈实录

【投资心理分析】从十二星座谈股市投资心理

【深度】明星投资人进阶史

明星扎堆跨界投资:范冰冰和张丰毅持股唐德影视