明星基金经理管理费大揭底:两“顶流”管理费逾10亿,部分产品客户维护费飙升,最高耗费7成管理费

文 | 财联社 沈述红

2020年权益基金的大爆发,让公募行业单一基金经理管理费来到了10亿时代。

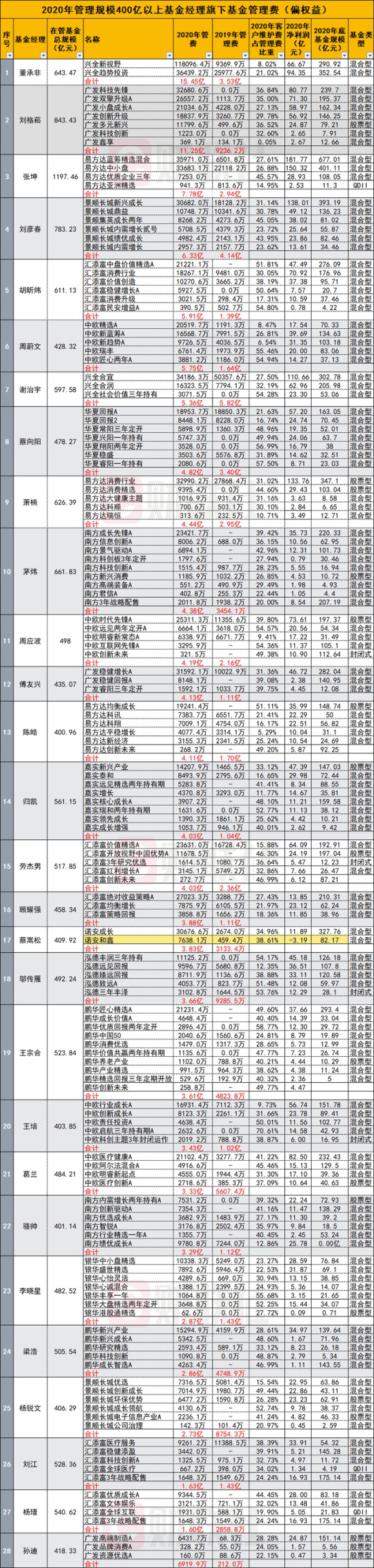

记者统计发现,在管理规模(偏权益)超过400亿元的基金经理中,张坤在知名基金经理中“赚钱能力”并非最强,兴证全球基金的董承非才是“扛把子”。他旗下的两只产品以15.45亿元管理费成为2020年管理费收入最高的基金经理。同年,兴全基金收取的管理费共计35.07亿,仅董承非旗下产品贡献占比便高达44.05%。

其后是广发基金的刘格菘和易方达基金张坤。2020年,他们基金管理费收入分别为11.25亿元、7.78亿元。上述顶流基金经理外,景顺长城基金刘彦春、杨锐文,兴全基金谢治宇,华夏基金蔡向阳,易方达基金萧楠、陈皓,诺安基金蔡嵩松,泓德基金邬传雁,鹏华基金王宗合、梁浩,中欧基金葛兰、周蔚文、周应波、王培,汇添富基金胡昕炜、杨瑨、劳杰男、顾耀强、刘江,南方基金骆帅,银华基金李晓星,嘉实基金归凯等人,均在2020年实现了管理费收入过亿的“小目标”。

有意思的是,上述基金经理大多在2020年发行了新基金,部分新基金管理费收入在其所有基金管理费收入总和中占比较高。另外,除了董承非外,蔡嵩松、邬传雁等单一基金经理对公司收入的贡献也举足轻重。2020年,仅蔡嵩松一人为公司贡献的管理费收入占比便高达43.18%。同年,邬传雁为公司贡献的管理费报酬占比也达到46.62%。

虽然管理费呈爆发式增长,但客户维护费、托管费、交易佣金等费用却一直“分食”着基金公司的利润蛋糕。仅以客户维护费为例,在管理规模400亿以上的基金经理(偏权益)管理的产品中,就存在不少基金客户维护费“蚕食”过半管理费的现象。

另值得一提的是,在高企的管理费之外,2020年各类基金合计盈利逼近2万亿,达到1.977万亿,创造了历史最高值。明星基金经理们管理的产品除了收取不菲的管理费,盈利水平也不遑多让。但这背后,也有“不圆满”的存在。以蔡嵩松管理的诺安合鑫为例,去年,该基金收取的管理费高达7638.1万元。但这只基金在去年的净利润却呈现出亏损状态,亏损幅度达到3.19亿元。

10亿管理费时代已至

作为首位管理规模超过千亿的基金经理,张坤到底为易方达贡献了多少力量,颇令人好奇。在天相投顾统计的数据基础上,财联社记者进一步梳理,2020年易方达蓝筹精选是张坤管理的基金中收取管理费最高的一只达3.6亿元,另一只易方达中小盘的管理费也高达3.37亿元。

此外,易方达优质企业三年、易方达亚洲精选管理费分别为7253万元、941.3万元。这也意味着,在2020年张坤共计为易方达赚取了7.78亿元管理费。

不过记者统计发现,张坤在知名基金经理中“赚钱能力”并非最强,兴证全球基金的董承非才是“扛把子”。

目前,董承非只管理了两只基金,一只是兴全新视野,另一只是兴全趋势投资,这两只基金的管理规模分别为11.81亿元和3.64亿元。作为一只定期开放基金,兴全新视野每三个月开放一次,每个开放期有5个工作日。在每一封闭期的最后一个工作日,该基金会计算并提取一次附加管理费。2020年10月19日,该基金发布了2020年第四次开放期安排的工作。这也意味着,这只基金在去年收取了4次管理费。

除了定开基金在管理费方面的特有属性外,这只基金之所以能在众多主动权益基金的管理费中“傲视群雄”,与其独特的附加管理费设计也不无关系。

兴全新视野年报显示,该基金有着较为独特的管理费设计,除了1%/年的固定管理费(低于一般混合基金),还会根据实际业绩表现提取的附加管理费。具体看来,当基金的季度收益率超过1.5%,且累计净值高于前期提取日、开放期间最高累计净值和1的孰高者时,对超过部分管理人收取20%的附加管理费。

另外,鉴于该基金客户维护费占管理费比例仅有8.02%,远低于其他同类产品平均水平。这也意味着,该基金真正意义上为公司赚的钱也远高于其他产品。

董承非管理的另一只产品——兴全趋势投资,则按前一日的基金资产净值的1.5%的年费率计提。在2020年,这只产品为兴全基金收取了3.64亿元的管理费。

也是基于此,董承非以15.45亿元“赚钱能力”成为2020年管理费收入最高的基金经理。同年,兴全基金收取的管理费共计35.07亿,仅董承非旗下产品贡献占比便高达44.05%。

而在董承非之后的,是广发基金的刘格菘。2020年他旗下基金管理费收入共计11.25亿元。2019年,刘格菘管理的三只基金包揽了主动权益产品业绩排名的前三,借着冠军头衔,刘格菘在2020年连发两只新产品——广发科技先锋和广发科技创新。这两只产品2020年管理费收入分别为3.27亿元和1223万元,其中广发科技先锋的管理费收入是他管理的基金中最高的一只。

类似的情形也发生在南方基金茅炜身上。2019年,茅炜主管的基金管理费收入仅为3454.1万元,而到了2020年暴增至4.38亿元。

2019年,茅炜管理南方科技创新的业绩自成立后,在同批科创主题基金中一度稳居第一。次年,他新发了三只基金,分别是南方成长先锋、南方景气驱动和南方科创板3年定开。此外,南方新兴消费增长股票(LOF)、南方高端装备灵活配置、南方战略配售(LOF)等产品也转至他名下,由他单独或与他人共同管理。截至2020年末,茅炜管理的基金规模达到661.83亿元,管理费也相应跃升至4亿级别。

但从规模看,截至2020年底,张坤管理规模超过刘格菘,谢治宇管理规模超过周蔚文,萧楠、茅炜管理规模超过蔡向阳,归凯、劳杰男管理规模超过陈皓,王宗合、邬传雁管理规模超过蔡嵩松,但前者旗下的产品收取的管理费却不如后者,原因何在?

华南一家基金公司内部人士指出,这是因为基金管理费一般按日计提,如果基金在全年稳定保持着较高规模,其每日收取的管理费也相应比较平稳。“但以张坤为代表的部分基金经理旗下产品规模在去年下半年才开始迅猛增长,也正是因此,这些产品在后期才开始享受到更高规模带来的红利,因而其全年的管理费不一定会超过那些最终在规模PK上‘落败’的产品。”

这些基金经理独撑“半壁江山”

在管理规模超过400亿的基金经理中,除上述顶流基金经理外,景顺长城基金刘彦春、杨锐文,兴全基金谢治宇,华夏基金蔡向阳,易方达基金萧楠、陈皓,诺安基金蔡嵩松,泓德基金邬传雁,鹏华基金王宗合、梁浩,中欧基金葛兰、周蔚文、周应波、王培,汇添富基金胡昕炜、杨瑨、劳杰男、顾耀强、刘江,南方基金骆帅,银华基金李晓星,嘉实基金归凯等人,均在2020年实现了管理费收入过亿的“小目标”。

记者注意到,这些基金经理大多都在2020年发行了新基金,并且新基金的管理费收入在其所有基金管理费收入总和中占不低。

比如鹏华基金的王宗合,2019年他的基金管理费总收入为4823.8亿元,2020年激增至3.61亿元。2020年他发行了三只新基金,分别是鹏华匠心精选、鹏华成长价值和鹏华创新未来,仅这三只基金的管理费收入就达到了2.6亿元。

不过,也有例外,诺安基金的蔡嵩松并没有在2020年发行新基金,但是他的管理费收入也从2019年的3133.3万元增长至3.83亿元,而这完全是依靠其个人IP。

他管理的诺安成长在过去一年中常常出现在社交平台的热搜榜中,这只基金2020年管理费收入高达3.07亿元。

有意思的是,除了董承非旗下产品管理费占据兴全基金2020年全年管理费的44.05%,蔡嵩松、邬传雁等单一基金经理对公司收入的贡献也举足轻重。

2020年,诺安基金全年收取的管理费为8.87亿元,仅蔡嵩松一人为公司贡献的管理费收入占比便高达43.18%。

同年,泓德基金收取了7.85亿元的管理费,而该公司旗下明星基金经理邬传雁管理的产品所收取的管理费就有3.66亿元,为公司去年管理费报酬的46.62%。

另外,刘彦春管理的多只产品在去年收取了6.33亿元的管理费,杨锐文管理的产品也收取了2.73亿元管理费。同期,景顺长城基金赚取的管理费为21.83亿元。这意味着,上述两位基金经理在2020年赚取的管理费在全公司的管理费占比便高达43.33%。

“全明星”阵容的中欧基金去年收取的管理费也高达27.06亿元,公司旗下基金经理葛兰、王培、周应波、周蔚文为公司赚取的管理费合计占比逾6成。

渠道“吃掉”的管理费

对基金公司而言,其营业收入主要来自于公募业务、非公募业务的收益,以及自购收益等。其中,营业利润通常由营业收入扣除营业成本、销售费用、管理费用等所得。而成本支出主要包括人力成本、付给银行的尾随佣金为主的销售费用、房屋租金、运营设备投入等。

在主营的公募业务上,单只基金的管理费收入往往是基金公司的主要收入来源。但这之中,客户维护费、托管费、交易佣金等费用“分食”着基金公司的利润蛋糕。

仅以客户维护费为例,在管理规模400亿以上的基金经理(偏权益)管理的产品中,存在不少基金客户维护费“蚕食”过半管理费的现象。

具体而言,胡昕炜管理的汇添富中盘价值精选、汇添富稳健增长、汇添富民安增益,这三只产品在过去一年里分别收取了2.12亿元、5927.5万元、390.5万元的管理费。然而,这三只基金在2020年的客户维护费占管理费的比重均超过一半,分别为51.81%、50.64%、54.80%。

中欧旗下不少明星产品也付出了较多的客户维护费。周蔚文执掌的中欧瑞丰、中欧匠心两年,周应波旗下的中欧远见两年定开、中欧互联网先锋,王培掌舵的中欧责任投资、中欧启航三年持有期等产品,在2020年的客户维护费都超过了相应产品管理费比重的一半。其中王培管理的中欧启航三年持有期的客户维护费占管理费比重甚至高达7成。

有基金公司人士告诉记者,这里的客户维护费难以完全等同于基金公司支付的尾随佣金。“C类产品的销售服务费等费用也算在其中。”

此外,邬传雁的三只基金——泓德丰润三年持有、泓德致远、泓德三年丰泽,蔡向阳的两只基金——华夏翔阳两年定开、华夏睿阳一年持有,李晓星的两只基金——银华丰享一年、银华大盘精选两年定开,以及谢治宇的兴全社会价值三年持有,陈皓的易方达均衡成长,归凯的嘉实瑞和两年持有期,王宗合的鹏华优质回报两年定开,杨锐文的景顺长城成长领航等产品,在去年提供给渠道的客户维护费同样超过了管理费的5成。

这也意味着,基金公司切实从上述产品中赚取的收益是较为有限的。

部分老产品则不然。以董承非的兴全新视野为例,该基金2020年向渠道提供的客户维护费占管理费比重仅为8.02%,为公司赚到的钱远甚于同类产品。

与之相似的还有周蔚文管理的中欧精选和中欧新趋势,这两只产品在2020年支付给渠道的客户维护费占管理费比重分别为8.47%、6.54%。

陈皓的易方达平稳增长、王培的中欧行业成长,以及周应波的中欧明睿新常态,这三只产品去年支付的客户维护费占管理费比重也仅为5.29%、9.73%和9.41%。

更有甚者,2020年,刘格菘管理的广发鑫享支付给渠道方的客户维护费占管理费比重低至0.05%。

“总体来讲,持营基金的营销费用和力度普遍低于新发基金,相应的,老基金客户服务费也一般会低于新发基金。尤其是一旦基金公司较为强势,基金经理也比较知名的情况下,基金公司在与渠道针对相关老产品的尾随佣金的商谈余地还是不小的。”前述华南公募人士称。

巨额管理费背后亦有亏损

公募基金的历史性规模增长,让去年整体费用和收入增长较多。盈利情况方面,根据天相投顾对基金年报数据统计显示,2020年各类基金合计盈利逼近2万亿,达到1.977万亿,创造了历史最高值,远超上两次高点——2019年和2007年。

明星基金经理们管理的产品除了收取不菲的管理费,盈利水平也不遑多让。

2020年,张坤管理的易方达蓝筹精选创造了181.77亿元的净利润,摘得一众“顶流”旗下产品去年利润的桂冠。他管理的另一只基金——易方达中小盘也收获了150.32的净利润。

赢得百亿级别净利的还有刘彦春、谢治宇和萧楠旗下的产品。其中,刘彦春的景顺长城新兴成长去年创造的净利润为138.01亿元,萧楠的易方达消费行业净利润为122.76亿元,谢治宇的兴全合宜净利润为110.66亿元。

“管理费之王”的董承非旗下产品的净利润同样不少。他管理的兴全趋势投资在去年收获了94.35亿元的净利润,另一只产品——兴全新视野净利润也达到了了66.67亿元,均远高于收取的管理费。

刘格菘旗下的广发科技先锋、广发双擎升级在2020年分别创造了80.77亿元和71.30亿元的利润。另外,其掌舵的广发小盘成长、广发创新升级在去年的净利润也都超过了50亿元。

“只要基金经理能为客户赚钱,投资者不会在乎那点管理费。”一位大型公募市场人士称,一旦基金没有实现盈利,情况就不一样了。

事实上,在诸多明星基金经理赚得“盆满钵满”背后,也有“不圆满”的存在。

去年,蔡嵩松管理的诺安合鑫收取的管理费高达7638.1万元。但该基金在去年的净利润却呈现出亏损状态,亏损幅度达到3.19亿元。

另外,2020年底规模达到143.55亿元的鹏华成长智选,在去年收取了4263.4万元的管理费。同年,这只由梁浩管理的产品金创造了1.11亿元的净利润;茅炜管理的南方科创板3年定开基金在去年年底规模也达到了30亿以上,其在2020年收取的管理费为1797.6万元,但彼时,该基金创造的利润也仅有0.79亿元。

网址:明星基金经理管理费大揭底:两“顶流”管理费逾10亿,部分产品客户维护费飙升,最高耗费7成管理费 http://c.mxgxt.com/news/view/180644

相关内容

传媒与公共关系:传媒消费与舆情管理.pptx经纪人管理办法

5家健康险公司明星产品出炉:爆款一年揽收保费39亿

明星基金经理对决“红利”与“成长”

明星基金经理文化的未来

2023品牌社交媒体精细化管理指南.pdf

明星经纪公司的运营管理:优化流程,提升效率

极雾品牌管理有限公司:引领时尚潮流,传递健康生活理念

论明星效应对消费者心理的影响

明星效应对消费者心理的影响范文