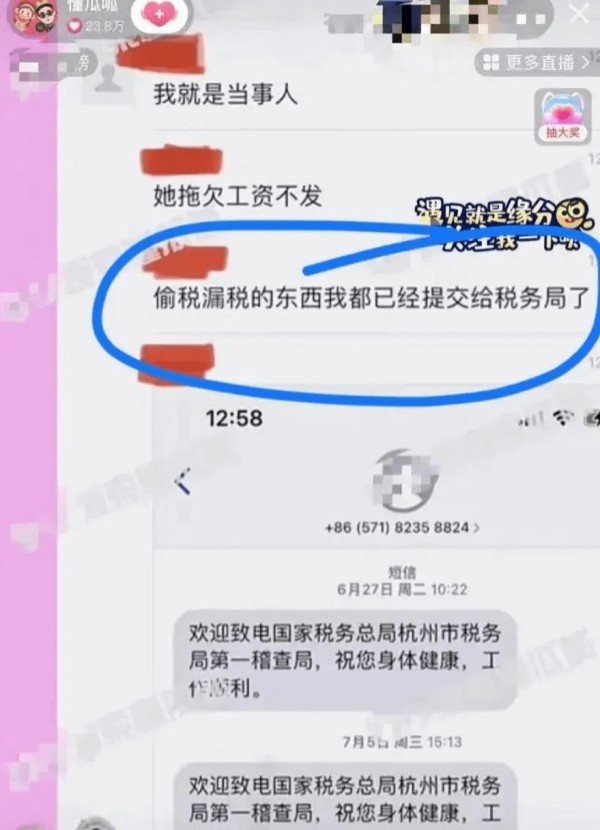

7月18日,知名娱记“懂瓜呱”在直播间爆料,演员舒畅被员工举报偷税漏税且拖欠员工工资,相关证据已经被提交至杭州税务局。

这个消息引发了网友的广泛关注,让人不禁想问:舒畅,这个有着30年演艺经历的童星,怎么会陷入这样的困境?

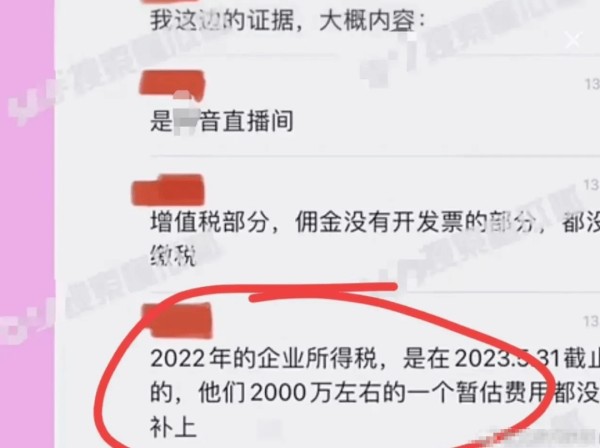

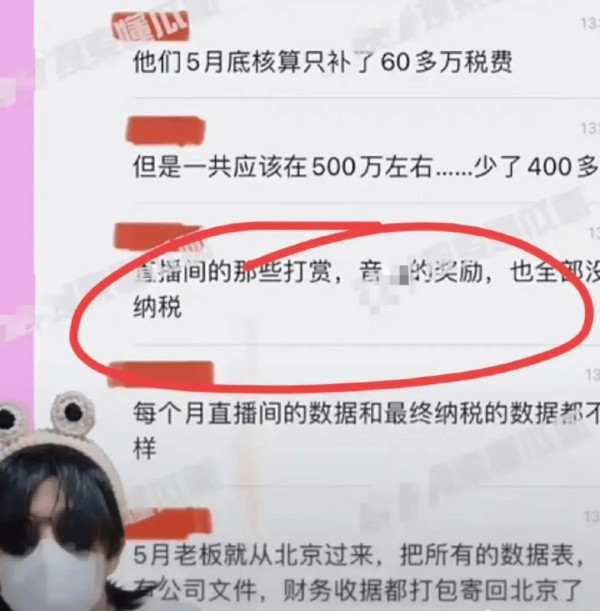

据报道,舒畅公司不仅涉嫌偷税漏税数额较大,还拖欠员工工资和违法辞退员工。员工声称已经向杭州税务局提交了证据,目前正在等待调查结果的出炉。此外,舒畅公司还欠下了大约2000万元的暂估费用,同时还拖欠大量税款。偷税漏税的部分,几乎都是直播间的礼物打赏和音浪等收益,涉及金额巨大。

作为公众人物,舒畅的偷税漏税行为引起了相关部门的注意。

截至目前,针对网上被举报的事情,舒畅本人及其工作室都未回应,是真是假,只能默默关注,等待后续的调查结果。

今天跟小编学习电商相关的知识吧......

1

又有网络主播偷逃税被查

连补带罚共计545.8万!

自娱乐行业税务稽查风暴以来,网络主播被查似乎早已不是新鲜事。

在一众明星主播以身试法自食苦果后,依然有很多人心存侥幸,继续在偷逃税路上渐行渐远。

这不,除了上面所说的舒畅,还有4月26日,税务部门公开曝光7起涉税案件,其中包括一例网络主播偷逃税案件。

经查,姚振宇在2019年至2021年期间从事直播取得收入,通过虚假申报手段偷逃个人所得税236.3万元,少缴其他税费1.18万元。

厦门市税务局稽查局依据《中华人民共和国个人所得税法》《中华人民共和国行政处罚法》《中华人民共和国税收征收管理法》等相关法律法规规定,对姚振宇追缴税款、加收滞纳金并处罚款共计545.8万元。

2

网络主播收入构成有哪些?

该怎样缴税?

网络主播受到社会关注度高,因为近几年来对明星主播偷税漏税动辄上千万上亿元的新闻屡见不鲜,因此,网络主播也被列入了税局重点监管对象。

网络主播直播带货收入构成主要包括以下3种:

1、 销售返佣

根据主播时间带货销售额按一定比例提成。

2、坑位费

俗称商品上架费用,也可以称为服务费或者发布费,与带货销售额无关,坑位费的高低,完全取决于网络主播的知名度。

3、粉丝打赏

直播间内的粉丝通过在直播平台充值后,向主播赠送有价值的“虚拟礼物”,主播收到后可提现。

网络主播直播带货模式主要包括以下3种:

1.网络主播与商家签订劳务合同

网络主播个人直接跟商家签署合作协议,相当于主播向商家提供推广服务,直播收入属于主播的劳务报酬所得,主播通过直播带货所获得的收入将按照劳务报酬所得征收个人所得税,按次计征,预征税率为20%~40%,次年需要参与综合所得的汇算清缴。具体劳务报酬的个税比例如下图。

2.网络主播与直播平台签订劳动合同

网络主播与直播平台签订劳动合同,形成雇佣关系,带货主播就是公司员工,直播作为其工作内容的一部分,无论是销售额还是粉丝打赏都属于公司收入,最后公司给主播的结算均作为工资薪金所得,按照7级累进制缴纳个人所得税。具体税率表如下图:

3.网络主播成立个人工作室通过平台直播

网络主播成立的工作室与直播平台属于劳务关系。工作室一般属于个人独资企业,取得收入按照经营所得缴纳个人所得税。具体税率表如下图:

3

2023年起,税务稽查

7个主要方面

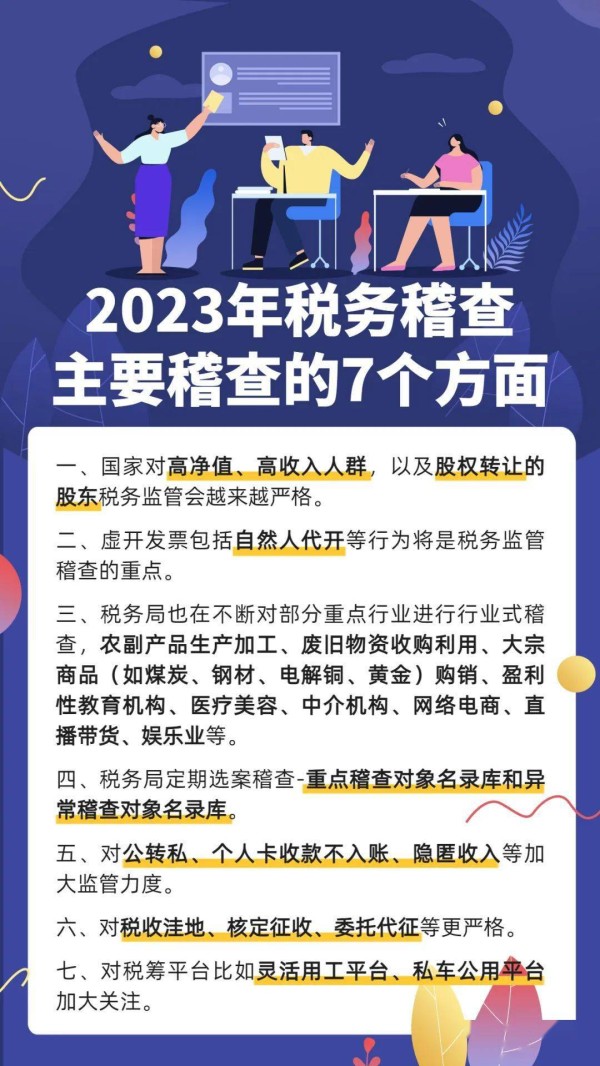

近年来,因为虚假申报、偷税漏税被查的明星网红不在少数,这几年网络主播偷税漏税案例实在是太多了。

且不少网络主播属于高收入群体,偷税漏税很容易成为税务稽查重点。

进入2023年,各地税局都开始通报稽查名单和稽查报告,曝光违规涉税案件也逐渐成为常态化,通过这些曝光的案件可以看出税局的监管形式有以下几个重点:

相信任何企业都不想有一天自己的公司名字出现在税务稽查名单上,加强财税管理规范,早日合规化才是企业的唯一出路。

网络主播相较普通企业员工知名度高,社会影响力大,更应该高标准要求自己,不能通过转换收入、“阴阳合同”等偷税漏税的违法手段偷逃税款,树立依法纳税的观念,承担纳税人应尽的社会责任。

因此,我们有接触主播业务的财会人要加强学习财税学习,注意识别和网络主播之间的收入性质类型,合规缴税;同时要有风险研判意识,定期自查自纠,进行税务合规,才能基业长青。

4

附干货:

财会人必会的电商财税处理!

小编不禁感叹,各类电商发展至今,早已经通过各种形式融入了我们生活的各个角落。每年电商商家们各种名目搞活动促销,比如“双11”、 “618”,都逃不开商家们的各种套路:直接打折、买就送、满额送、满额赠、积分换购、积分抵现金、加价购等,作为财会人的我们,在当前日益更新的经济形式下,要努力成为业财融合的新型人才,这些业务套路要熟悉,业务对应的账务和税务处理更要清楚。

其实这些套路归纳起来就是我们财会人都熟悉的专业术语:商业折扣。只不过表现的具体形式不同而已,再进行细分就是价格折扣和实物折扣。上面提到的直接打折、积分抵现金等就是价格折扣,满额赠物、积分换购等就是实物折扣。接下来就从账和税两个方面给你们讲讲这些套路的处理。

1、直接打折

比如某件衣服原价300元,到手价150元,5折销售。

会计分录如下:

借:银行存款/应收账款等 150(300*50%)

贷:主营业务收入 132.74(150/(1+13%))

应交税费-应交增值税-销项税额 17.26(150/(1+13%)*13%)

那发票怎么开具呢?如下图所示:

特别说明:

这个5折的折扣一定要在同一张发票上体现,如果没有在同一张发票上体现,那就不能按照150元入账,而是按照300元入账,造成企业多缴税了。

具体你们可以参考政策文件:

(国税函〔2010〕56号)、(国税发〔1993〕154号)第二条第(二)项规定;《国家税务总局关于确认企业所得税收入若干问题的通知》(国税函〔2008〕875号)第一条第(五)项规定。

2、买一赠一

比如购买A商品500元,赠送B商品250元。

会计分录如下:

收入按照2:1(500:250)的比例分摊,则:

A商品确认收入=(500*2/3)/1.13=294.99

B商品确认收入=(500*1/3)/1.13=147.49

借:银行存款/应收账款等 500

贷:主营业务收入-A商品 294.99

主营业务收入-B商品 147.49

应交税费-应交增值税-销项税额 57.52

那发票怎么开具呢?如下图所示:(一行A一行B,B全部折扣最终500)

3、满减券

比如消费满600领券立减80,这种实际上也是折扣销售的方式。这种满减活动有两种处理方式。

方法一会计分录如下:

商家发放优惠券时:

借:销售费用-优惠券 80

贷:预计负债 80

买家使用优惠券时:

借:应收账款 520(600-80)

预计负债 80

贷:主营业务收入 530.97(600/(1+13%))

应交税费-应交增值税-销项税额 69.03(600/(1+13%)*13%)

那发票怎么开具呢?如下图所示:

方法二会计分录如下:

商家发放优惠券时不确认预计负债,买家实际消费时按照抵减优惠券后的余额确认收入:

借:应收账款 520(600-80)

贷:主营业务收入 460.18(520/(1+13%))

应交税费-应交增值税-销项税额 59.82(520/(1+13%)*13%)

那发票怎么开具呢?如下图所示:

本文来源:财叔税课堂、桀娃娱乐汇、壹加壹财务咨询、勇客财税等。内容仅供读者学习、交流之目的。如有不妥,请联系删除。

今日直播课!勿错过!

《建企以开发票定收入的风险识别》

老板说:

这个月干了我们这么多活,

甲方没有给我们一分钱,

我们当然就不开具发票了,

公司这个月就没有收入,

就不需要纳税.......

今晚19:30,跟梁石老师一起学习

以发票定收入有哪些风险,

账务应该如何处理?

今晚19:30我们相约直播间

立即识别下方图片中的二维码,

开启你的课程吧!

扫

码

关

注

每天分享会计实操干货

面试 谈薪 跳槽 百宝箱

本文来源:财叔税课堂、桀娃娱乐汇、壹加壹财务咨询、勇客财税等。内容仅供读者学习、交流之目的。如有不妥,请联系删除。

点击“阅读原文”,了解更多!

爱我请给我好看!返回搜狐,查看更多