LTV/CAC=50?别高兴的太早,你可能走错片场了

本文来自“SaaS聚义堂” ,文/春阳

上周,我和澳洲一位做电商SaaS的老板吃饭,他提出了一个非常令人费解的问题:

我们公司的LTV/CAC*比值高达50,这是好事还是坏事?

(*LTV是Lifetime Value,客户生命价值;CAC是Customer Acquisiton Cost,客户获取成本。这个指标衡量的是市场工作和策略的健康度。)

坊间传闻,LTV/CAC比值大于3,就说明你的SaaS生意是个好生意。至少我们中国的大部分媒体都是这么写的。然后很多中国的SaaS公司就这么信了。

我记得之前有家做CRM的公司公布过自己的LTV/CAC值,是5还是10来着春阳给忘了,总之是远远大于3,以此来说明他们的获客策略是多么的精准和出色。

但可惜的是,这个指标稍有不慎就会导致走火入魔。至少这个指标,在SaaS初创公司的适用性上,低的一塌糊涂。

原因很简单,后面这个CAC客户获取成本计算起来倒是不难,但前面这个LTV相对有些难以测算——除非你的SaaS业务经受了惨不忍睹的客户流失,生命周期过早结束,你才能在大量的业务数据中准确的给出这个值。但你想想,一家创立3、4年不到的SaaS公司,哪来的这么多“客户跑路”的业务数据呢?

当然也不是不可能,考虑到中国的初创企业大多也就存活个2、3年,他们很可能“廉价”的死去,也当然有可能被“廉价”的获取。所以这个指标并非预示了一个好现象,但它至少可以引起企业管理者对业务健康度的关注。

而这个指标真正被发扬光大,应该归功于SaaS明星公司Netsuite,他们面向SMB提供ERP管理软件服务。这家自1998年就创立的公司,在长达18年的漫长生命周期中,有非常宝贵的业务经验供我们学习。而其中一个,就是他们如何依赖LTV/CAC持续提升业务表现——以及其他很多好东西。

在2009-2011年期间,已经运营11年的Netsuite积累了相当一部分的业务数据沉淀,并依靠优化客户流失率的做法逐步提升LTV/CAC,但很快他们就发现这样的优化非常有限,原因正如我们上面所说,由于面向的是SMB市场,很多客户因为自身倒闭或者被收购而被动导致无法使用Netsuite的服务,而这类结构性硬伤根本无从优化。那么他们如何做到在短短的几年里将LTV/CAC比例double的呢?

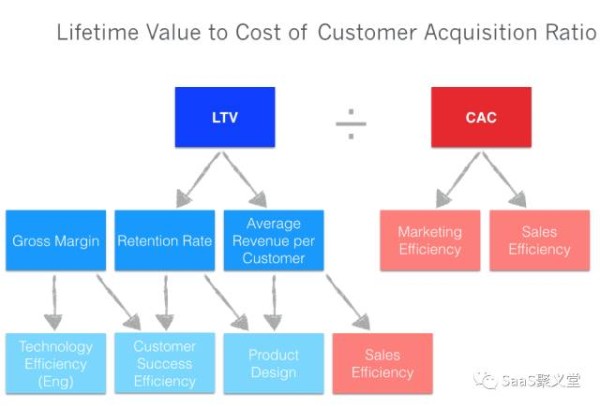

在有限的资料索引中,春阳找到了这么一张图,给大伙瞅瞅:

这张图据说是Netsuite当年为了LTV/CAC指标精细化运营而复盘拆解的示意图,它将和LTV以及CAC有所牵连的其他(部门)关键指标一并纳入:

左侧的毛利率(Gross argin)能够揭示技术运营效率(Technology Efficiency,往往是服务器的成本效率,服务器的成本越高,则毛利率越低),与LTV直接挂钩的客户续约率(Retention Rate)和平均每客收入(Average Revenue per Customer)则能分别反映客户成功部门的效率(Customer Success Efficiency)和产品设计部门的工作表现(产品特性不痛不痒,则产品付费价值不高)

右侧的CAC则能反映市场推广部门的策略有效性(Marketing Efficiency),因为如果推广定位不准,公司将会花一大笔冤枉钱;而销售效率(Sales Efficiency)也相对容易理解,如果大量的客户线索被浪费,CAC就会显著提高

这张图非常简单直白,春阳不打算作过多的解读。

既然有如此多的指标可以影响LTV/CAC的表现,Netsuite是如何知道到底应该从哪个地方入手的呢?

答案是他们也不知道。

但好在他们有大量试错的时间。Netsuite的做法是,他们计算出了各个指标对于LTV/CAC的影响灵敏度(sensitivity),通过分析确定了一系列指标的优化优先级。比方说,他们如果发现降低服务器托管成本能够有效提高毛利率进而提升LTV/CAC的话,他们就会集中精力优化这个环节。

我们可以看到,LTV和CAC的测算囊括了几乎SaaS业务中绝大多数的关键指标,因此如果我们只是将这个值计算出来,是对这个指标的暴殄天物。这个值本身甚至没有什么值得留恋的意义,但它所牵连的各项其他指标的效率表现绝对值得关注。知名投资人Tomasz Tunguz曾经用一段非常精彩的话总结过这个指标背后的哲学:

...LTV/CAC ratio is a composite number which encapsulates many other key figures, it shouldn’t be used as the exclusive measure for the health of the business, but as an instrument to question the underlying dynamics, as those contributing factors can change the LTV/CAC ratio dramatically.

Understanding the major drivers of this metric, the contributions of each team, and the sensitivity to investments in particular departments is a great way to prioritize internal growth and retention efforts for SaaS startups.

单一的LTV/CAC的指数测算将会最终演化成全公司范围的“整顿”运动,任何一个表现匮乏的部门都会得到内部增长的机会,这才是这种指标对于SaaS公司应有的威力。

那么回到开头那位老板提出的问题,LTV/CAC=50这到底是一件好事还是一件坏事?

春阳实在没好意思告诉他你可能算错了老兄。但即便是算对了,考虑到他们家公司刚刚展开A轮融资,目前也不过仅仅30位付费客户,所以LTV/CAC的测算对他们来说毫无意义。

但他们似乎急需通过这个指标证明一些什么。或者是对投资人,也或者是对同行,也有可能是对自己。

但你选错了指标,老兄。

对于初创的SaaS公司来说(在春阳眼里,创立不到2年的SaaS公司皆为初创),我一向不太建议跟踪太多的指标,一些基本的获客成本、销售人效这些除外。当然随着业务数据的增长,LTV/CAC的测算尝试也未尝不可。但这一定是在公司成长到一定阶段(瓶颈期)的时候需要做的事情。

那么有没有什么指标,在SaaS公司成立的初期乃至整个生命周期都需要关注的指标呢?

还真有。

然而当时这位老板并没有问我这个问题。现在我借着这篇文章补充一下。

这个指标,叫作“投资回收期”(Payback period),这里的投资,指的当然是客户市场投入,我们在获取客户和市场身上花的钱,通过客户的月度或者年度订阅费,多久才能回收过来?

投资回收期之所以在SaaS创业的早期比LTV/CAC靠谱,是因为计算这个指标所需要的业务数据更容易积累,1-3年足矣,而LTV/CAC的观察和计算往往需要3-7年甚至更多。

当然,春阳我以前在SaaS公司任职的时候,也仅仅有这个意识(即关注投资回收期这个指标),但却没有十足的执行决心。原因在于,我无法量化跟踪投资回收期到底会给公司带来怎样的变化。

直到我最近翻到了Tomasz Tunguz在2105年的一篇文章。文章里Tom用非常粗暴的数据和计算量化了投资回报期给初创公司带来的变化。

首先我们假设一家公司的ARR是625000美金,每个月以15%的复合增长率成长。这家公司目前拥有25位付费客户,每家客户支付25000美金的订阅费,公司的总体毛利率是80%。这家公司按月收取订阅费。

以上假设数据基本符合一家1-2岁的SaaS公司的基本情况。

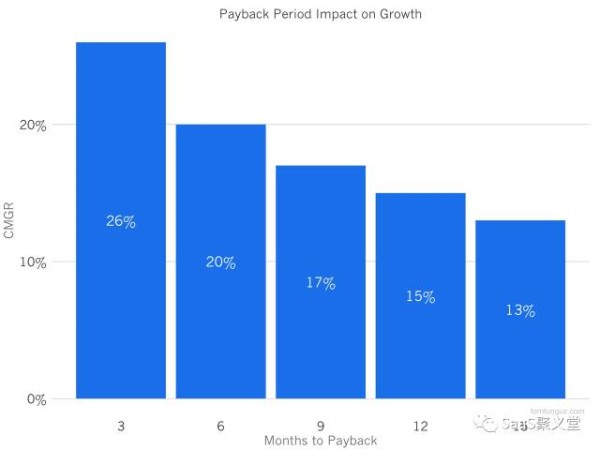

而下图展示的是不同回收期限所需的劳动力资本投入:

如果他们需要耗费12个月才能回收获客经费,那么将会有780万美金的公司现金完全被套在客户获取上,但如果他们6个月就可以回收的话,那么只需要260万的劳动力资本就可以达到这个成长速度,而剩余的520万美金可以支配在其他的地方。

这家公司这时候就可以再把这“额外”的520万美金花在营销团队上,招更多的销售,获取更多的线索,以此获得更快的成长速度。

这时候,公司业务每月的成长速度就不再是15%,而变成了20%,按照原本的增长速度,12月过后,公司的ARR将会来到270万美金,而现在则会变成450万美金。下面的图表则揭示了回收周期和业务增长速度的具体关系:

回收周期越短,则业务增长速度越快。这两者之间的紧密关系甚至成了相当一部分SaaS公司的核心定价依据,因为如果定价过低,他们将没有办法在足够短的时间内将业务支出充分回收。

以上的这种情况,如果换成是按照年费收取的呢?

计算的方式依然类似,但长、短回收周期导致的业务增长率差别不会如此明显。因为年付模式相当于一次性回收了全部的获客费用,他们可以转而将这笔钱投入到营销中,这也是为什么我们很少看到有SaaS公司支持按月收费的主要原因。所以SaaS的业务增长也遵循马太效应,你卖的越多,则公司的经营越从容。但这一切的前提是,你需要将获客效率优化到极致,否则居高不下的获客成本将会使你寸步难行,有钱也不敢花。

春阳有理由相信,某CRM公司当年号称过千的销售地推军最终回到了理性裁员,一定是他们遇到了无法调和的高获客成本和长回收周期。当销售团队浪费了大量的线索,或者客户成功团队遇到了大量的客户流失,营销这个油门一旦踩下,便会走火入魔。

因此,初创的SaaS公司不要迷恋于传说中的LTV/CAC大于3,不妨聚焦在投资回收期(Payback periods)这样踏实可信的指标上;成熟的SaaS老司机则可以尽情尝试用LTV/CAC调和公司发展的各方矛盾,时机一旦成熟,果断踩下油门。

2014年的Netsuite正是以这样的姿态翻倍了LTV/CAC,完成了6亿美金的收入,拿到了70亿美金的估值。

而在刚刚过去的2016年,甲骨文作价93亿美金收购Netsuite,举世震惊。

关于作者春阳:

自由职业者,SaaS领域坚定的观察者和实践者,目前投资有SaaS、医美项目若干,对其他事业机会持开放态度。欢迎勾搭、合作、一起共事。我的私人微信ID jamesbiubiubiu ,添加时请务必注明公司、职位及来意,节省双方宝贵时间。

网址:LTV/CAC=50?别高兴的太早,你可能走错片场了 http://c.mxgxt.com/news/view/148493

相关内容

就差说喜欢的人是你啦!陈瑞丰 你可别太高兴哦! 周扬青庞宜之高兴得太早了,夕雾遭澹台烬控制刺杀萧凛

生活啊,它没有说明书,难免会走错路,你别太在意

彭彭,从你的表情就能看出,你非常高兴

在太子最高兴的时候给他添堵,王爷可是专业级别的

打扰了,我这是走错片场了吧

还是那句话,选择了你却让你不高兴,真是个大魔头,姐姐我可是分分钟能搞定

一个50岁离婚男人的忠告:人到中年,有3件糊涂事不能做

秦霄贤终于回归了,真是太高兴了!

玲姐快说是谁教你这样走路的?别太可爱,真的