晨星研究

本文将对美国基金公司激励考核制度进行分析和梳理,以期发现其中的普遍规律,验证基金经理留职率与激励考核机制的对应关系。为此,我们选取了150家最具代表性的美国基金公司进行研究,这150家基金公司在美国本土的基金规模占美国基金总规模的99%。整体来看,美国基金公司在人才留用方面都有着不错的表现,行业过去五年的平均留职率为93%,基金经理平均任职时间长达9年。

那么在美国基金行业中,一个好的基金经理激励与考核机制应当是什么样的呢?晨星在评价基金公司业绩考核机制之前,首先需要回答下面的一系列问题:

基金经理薪酬是否与基金长期业绩挂钩?

激励机制能否削弱基金经理与持有人之间潜在的利益冲突?基金经理薪酬是否与管理资产规模挂钩?股权激励在薪酬体系占到何种比重?

激励机制是否和基金公司的发展策略以及人才储备计划相符?

基金经理持有多少自身管理的基金份额?

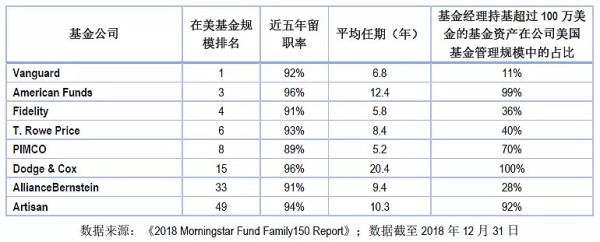

下表列出了这150家基金公司中10家在薪酬激励机制设计上比较特点的公司,我们以他们为例,细数美国基金公司在薪酬激励制度设计上的特点。

T. Rowe Price

T. Rowe Price的薪酬制度设计在业界堪称教科书式的典范。基金经理的薪资由年薪、奖金,和股票期权构成,奖金很大程度上与基金的一年、三年、五年,以及十年业绩挂钩;而且其业绩考核基准将绝对收益、相对收益,以及风险调整后收益三者结合起来。从全行业来看,T. Rowe Price将基金经理考核同基金十年业绩挂钩,即使在美国共同基金业也是比较少见的。最终在人才留用方面也取得不错的成果,公司最近五年基金经理留职率为93%,基金经理平均任职年限近8.4年。此外,T. Rowe Price营造了良好的投研氛围促进基金经理成长并长期留任。公司致力于培养优秀的年轻人,约40%的员工来自于夏季MBA实习计划,公司也启动了助理分析师项目,作为人才储备并从中选拔合格的分析师。尽管不是每一位分析师都将有机会担任基金经理的职位,公司也尽可能依据其贡献为优秀的分析师提供能与基金经理相媲美的薪酬水平,以避免大规模的人才流失。公司还向研究团队提供除基金经理以外的其他职业机会,诸如投资委员会成员,在分析师驱动管理的基金产品中担任决策者等。

American Funds

American Funds在人才招聘、留用以及薪酬激励机制方面,无论是较美国大型基金公司还是整体基金行业而言,都算得上是第一梯队的基金公司。除了底薪外,基金经理的年终奖不与基金规模挂钩,主要取决于税前一年、四年及八年期的相对于比较基准的滚动收益率,以及四年和八年相较于同类平均的业绩表现。此外,基金经理还有资格参与“公司利润共享计划”,American Funds采用的多元基金经理管理制度为公司培养新基金经理提供了相对灵活的机制。毫无疑问的是,American Funds的基金经理留职率和平均任期在行业中排名靠前,其旗下基金经理近五年的留职率高达96%,平均任期超过 12年,基金经理自持资产在一百万美元以上的产品规模在公司在美基金规模中的占比也达到99%。

Dodge & Cox

Dodge & Cox是美国基金公司人才留用和薪酬激励机制的优秀范例,公司基金经理平均任职年限高达20年,最近五年的留职率为96%,且每只基金中均有至少一位基金经理投资金额超过100万美元。公司投资团队没有任何明星基金经理,每一只基金都由投资策略委员会协作管理,所有的投资决定都必须经过投委会审阅方可在组合中实行。基金经理和分析师的薪酬结构由固定年薪和奖金构成,且不与基金销售份额或管理资产规模挂钩。固定年薪由其工作经验和职责决定,但其年度奖金与其他基金公司不同的是,并不是与基金业绩挂钩,而是决定于其为管理团队贡献的投资想法和行业观点。因为公司领导层认为奖金与基金业绩直接挂钩可能产生不良竞争,导致资源内耗,而不利于建设性的团队协作。此外,Dodge & Cox也是业内少有的员工合伙制公司,投研人员收入中还有很大一部分来自于持有公司股份。投研人员在公司工作数年后,都有机会取得公司股份,成为合伙人身份,这大大增加了投研人才对公司的归属感和长期留任的意愿。

Artisan

Artisan的合伙人公司组织形式对其公司文化与经营理念无疑有着强大的影响。基金经理均以合伙人形式加入公司,在各自组建满足产品风格需求的投研团队上享受较大的自由度。例如旗下三只价值型美股基金的管理团队由5人组成,包括基金经理和研究员;而另外三只成长型美股基金的团队则有12名成员。甚至在办公地点上,基金经理合伙人们都享有极大的灵活性,其价值型、成长型、海外股票、新兴市场股票团队分别位于美国不同的州与城市。这种灵活自由的自我管理方式,为公司吸引并保留了一批优秀人才,整体上投研团队的稳定性比较高,基金经理平均任职时间为10年,最近五年留职率为94%。就薪酬制度而言,Artisan 基金经理薪资由底薪、奖金和股权组成。其中,奖金由并非决定于基金业绩,公司相信将基金管理费收入与基金经理的年终奖挂钩能更好地绑定基金经理与持有人的利益。

与前述基金公司的情况相反的是,尽管以下四个基金公司也同样选择将基金经理的薪酬与公司盈利紧密联系起来,但我们从其旗下基金经理平均任期和过去五年留职率来看,却并未收到特别好的效果。

PIMCO

PIMCO 的年终奖直接挂钩于公司的盈利,且公司奖金池的规模与基金经理管理资产的规模与性质密切相关,每年由各资产类别的CIO决定具体的奖金分配,并采取延期支付的方式来提高基金经理保有率。这意味着,基金经理一直会怀有扩大基金规模的冲动,以为公司赢得持续增长的管理费。而基金规模的过度膨胀可能阻碍基金未来业绩增长,损害持有人的长期利益。当然,PIMCO 基金经理的薪酬也部分决定于基金业绩,其业绩考核期间包括一年、两年、三年的相对回报率,并未将五年及五年以上的业绩计入考核范围。从结果来看,PIMCO的最近五年留职率仅有89%,基金经理平均任期为5年,在业内排名靠后。

Fidelity

整体来看,Fidelity对于基金业绩考核相对偏长,主要考核基金过去五年相对于业绩基准的表现加上过去三年相较同类的业绩表现。基金经理的奖金取决于其管理基金的综合表现,首先会根据上述计算方法得出的基金每只业绩表现,再以管理期和管理期内平均资产规模进行加权计算,以此得出基金经理的综合管理能力表现。Fidelity的基金经理过去五年91%留职率和平均5年的任期在业内的排名相对不高,主要是受到公司文化的影响。以主动投资著称的Fidelity在基金管理上很大程度上依赖于明星基金经理,在继任计划和培养新生代人才方面略有欠缺。Fidelity历史上倾向于让明星基金经理管理规模大且增长迅速的基金,这样的文化可能会潜在致使新基金经理为寻求公司认可而对规模过于关注。Fidelity的明星基金经理文化也一定程度上也压制了新基金经理的发展空间,研究团队的离职率也相对较高,在2016-2017年的一年内有近30%的股票研究员离开了Fidelity。

Vanguard

以低费被动策略著称的Vanguard是目前美国最大的基金公司,但其无论是在基金经理留职率、平均任期还是基金经理持基方面都处于业内中下的位置。从业绩考核和激励机制来看,Vanguard旗下基金经理的薪酬通常包括3个部分:基础薪资,年终奖以及长期薪酬激励计划。通常而言,基金经理的底薪由其经验以及在岗的表现而定,而基金经理的年终奖主要视管理基金过去一年相较于所跟踪指数的相对表现而定。Vanguard的长期薪酬激励计划面向所有的员工,公司每年会根据旗下所有基金较同类基金的总体表现,基金管理总规模以及公司整体的运营情况决定当年的长期薪酬激励计划,并根据员工的入职年限、职位以及职责确定每个员工的奖金比例。总的来说,虽然Vanguard的薪酬激励机制较为完善,但业绩考核期较为短期化。不过Vanguard旗下主要以被动策略为主,对于基金经理个人能力的依赖性相对较低,基金经理流动对于Vanguard基金业绩的影响并不会像对于一些偏主动管理的基金公司那么大。

Alliance Bernstein

Alliance Bernstein的最近五年基金经理留职率为91%,在行业中排名相对偏后,但基金经理平均任职时间较长,为9 年。AllianceBernstein基金经理的年终奖主要挂钩于公司的盈利状况、基金业绩,以及对公司投资流程的贡献程度,但是基金业绩部分并未强调长期业绩;其他的非量化因素主要包括:基金产品投资策略的复杂性与风险高低、客户服务的满意度、市场推广与业务拓展的参与度,以及资历与承担的管理职责。在2009年之前,基金经理被要求将其延迟支付收入的一部分投资在自身管理的基金份额中,现在则全部改为投资到公司的股票中,且分散在四年时间到账。在晨星看来,这样的变化使得基金经理的薪酬激励过多的强调公司与股东利益,无形中弱化了持有人利益,长远来看不利于基金长期业绩。

总体而言,一个好的薪酬激励制度在基金公司人才留用方向发挥积极的作用。优秀的激励机制的特质是相似的:全面均衡且更注重长期投资业绩。以中长期占主的业绩考核机制非常重要,这一点在American Funds和T. Rowe Price身上体现得尤其明显。由于共同基金的长期投资属性,这样无疑更有利于持有人的长远利益,同时也体现了公司消除基金经理短期业绩压力、鼓励长期投资的公司文化;将相对收益、风险调整后收益引入业绩考核,能够有效地遏制基金经理承担额外风险博取短期超额收益的冲动,最终也有利于保护持有人利益。但是从上述例子中也可以发现,再全面、长期的薪酬激励机制也需要与公司文化相契合。无论是American Funds,Dodge & Cox还是Artisan,我们都可以看到其采用的业绩考核和薪酬制度和公司的投研文化相辅相成。

此外,美国在基金管理人员的薪酬机制披露上较为透明,从侧面对行业形成监督和促进的作用。美国证券交易委员会(SEC)从2004年开始,对公募基金包括基金经理考核方式与薪酬构成采取信息披露制度。共同基金持有人能够在基金的额外信息披露(Statement of Additional Information)中便利地获取基金经理薪酬决定机制等相关信息,作出基金经理利益与持有人利益在何种程度上一致的基本判断。由此,合理的薪酬制度也成为美国投资者选择基金的一个考虑因素。

本文作者:Morningstar 晨星(中国) 屈辰晨

网址:晨星研究 http://c.mxgxt.com/news/view/265578

相关内容

【璀璨☆晨】180903〖新闻〗中国影视明星社会责任研究报告发布【李晨吧】中国影视明星社会责任研究报告(2017

中国影视明星社会责任研究报告

不同社会化媒体圈群结构特征研究以新浪姚晨微博草根微博和人人网为例.pdf

娱乐明星微博研究

作为电影研究社会维度之一的明星研究

明星研究的脉络与探索——中国明星研究之述评(1949

《明星》:明星研究的明星

明星研究在中国(2000

中国电影明星研究