巴菲特也就那么回事儿 巴菲特估计做梦也没有想到自己打出去的回旋镖这么快就打在自己身上。1、巴菲特与基金经理们的十年赌约巴菲特芒格多年来持续讽刺...

巴菲特估计做梦也没有想到自己打出去的回旋镖这么快就打在自己身上。

1、巴菲特与基金经理们的十年赌约

巴菲特芒格多年来持续讽刺美国基金经理靠收管理费自己致富,而他们的客户只能在绚丽的销售说辞下,自己的钱以管理费的名义被人掏走。甚至举例说,“如果你的妻子要生孩子,那你最好请一位产科医生,而不是自己接生。如果你的水管堵塞了,那你最好打电话给水管工。大多数职业都有附加价值,是一个外行做不来的。然而在投资行业,总的来说,情况并非如此。”基金经理,无论自吹多光鲜,如果坚持2/20收费模式,长期业绩,注定低于几无费用的标普500指数基金。

(这让我想起来了前几天任泽平和但斌的隔空对撕)

2007年12月19日,巴菲特在Long Bets网站上发布了“十年赌约”:

“在2008年1月1日到2017年12月31日的十年间,标准普尔指数的收益表现将超过扣除手续费等各种成本后的对冲基金组合。”赌注是100万美元(后来被加至222万美元)。如果巴菲特赢了,这笔钱将打给巴菲特指定的慈善组织,反之,将打给对方指定的慈善组织。

巴菲特说:“我充满期待地等待各位基金经理来挑战,毕竟他们有能力让客户掏出几十亿美元来,他们不应该害怕拿一笔小钱出来和我赌一把。”

但是,随之而来的却是一片寂静,几千名职业投资经理里最终只有一个人——西德斯应战了,他是门徒基金公司的总裁,管理着35亿美元的财产。”

西德斯最终选择了五只对冲基金作为投资组合,期望能够战胜标普500指数。当赌约进行到第9个年头的时候,标普500年化收益率已经达到7.1%,但同期西德斯挑选的基金收益率只有2.2%,挑战者眼看最后一年翻盘无望,提前认输。

赢得赌局后,巴菲特说:“长期看,确实有部分有经验的人能超过标普500指数的表现。然而在我的一生里,我也就提前判断出10位左右的专业人士,能够如同我预期的一样完成这一壮举。当然,一定有成千上万的指数超越者是我没有见过的,毕竟跑赢指数并非不可能。不过,问题在于大多数试图跑赢指数的基金经理最终都会失败。”由此可以看到,巴菲特认为战胜标普500指数是一场壮举。

2、巴菲特的反思

在2016、2017和2018三年的致股东的信中,巴菲特均谈起这次赌约。

在2016年,巴菲特说:

许多非常聪明的人打算在证券市场上获得超过平均水平的投资收益,我们将其称为主动投资者。

与他们相对的是被动投资者,按照定义,他们寻求获得市场平均收益。总的来说,他们的仓位大致接近指数基金的仓位。因此,市场的平衡方,即主动投资者也必须获得市场平均收益。然而,这些投资者承担的成本将高得多。因此,总的来说,在扣除这些成本后,他们总体的投资收益将比被动投资者差。

当大笔年费、巨额业绩报酬及活跃交易的成本全都加入到主动投资者的费用方程式时,其承担的成本就会大幅上涨。由于对冲基金收取了巨额手续费,对冲基金的基金在此基础上再收取手续费,所以对冲基金的基金特别重视该成本问题。

有很多聪明的人参与到对冲基金的运营。但在很大程度上,他们付出的努力没有任何结果。他们高智商带来的收益并不能超过他们强加给投资者的成本。 平均而言,随着时间推移,相较于投资一组组合基金,投资低成本指数基金 的投资者会获得更高收益。

这就是我的观点,现在我把它放进一个简易方程。如果A组(主动投资者) 和B组(被动投资者)构成总体投资市场,而且B组扣除成本前的投资收益一定 会达到平均水平,那么A组也一定会达到平均投资收益。

成本更低的一组将获胜。如果A组成本过高,其亏空将是巨大的。当然, 长期来看,部分有经验的人很有可能超过标准普尔指数的表现。然而,在我的 一生中,我早期发现的这类专业人士也不过十个左右罢了,只有他们能完成这一壮举。

一些专业投资人士在短期内也会因为走运而获得高收益,这让寻找罕见的值得为其付出高报酬的高收费经理变得更为困难。如果1000位经理人在年初进行市场预测,则至少有一位经理的预测很可能在未来 连续九年里都是正确的。当然,1000只猴子中也有可能出现一个貌似无所不知的预言家。幸运的猴子不会遇到人们排队找它投资的情况。

最后,有三个有关联的事实,使得成功的投资酝酿着失败。首先,良好的投资履历会吸引大量投资资金;其次,巨额的资金总是保证投资业绩之锚:几百万的资金容易管理,几十亿的资金就不好管了;第三,由于大多数经理人的个人认识,即所管理的资金越多,收取的手续费就越多,所以他们仍然会寻求得新的投资资金。

(备注:这让我再次想起了中国的各种明星基金经理,我想起来就想笑,笑那些投资他们的人)

多年来,经常有人请求我提供投资建议,我通常给的建议是,投资低成本的标准普尔500指数基金。值得肯定的是,我的只有中等收入水平的朋友通常都 采纳了我的建议。

然而,当我把这一建议提供给超级富豪、机构或养老基金时,他们谁都没有听我的建议。相反,这些投资者会礼貌地对我的建议表示感谢,然后去听收取高额手续费经理的言论,或者许多机构会向另一种称为顾问的超级助手寻求建议。相反,这些投资者会礼貌地对我的建议表示感谢,然后去听收取高额手续费经理的言论,或者许多机构会向另一种称为顾问的超级助手寻求建议。

在2017年巴菲特致股东的信中,巴菲特继续讨论,他说:

虽然市场总体上是理性的,但偶尔也会做出疯狂的事情。在那种时候抓住机会并不需要超群的智力,不需要经济学学位,也不需要懂得Alpha值和Beta值等华尔街的术语。那种时候投资者需要的是一种能力,不要理会那些乌合之众的恐惧或是热情,而是重点关注一些简单的基本面。另外,愿意在一段持续的时间里给人留下无趣的印象——甚至于看起来就像是个傻子——也是必不可少的。

来自我们赌约的最后一个启示是,坚持重仓于绩优股,轻松决策,避免频繁的交易。在见证我们赌约的这十年中,超过200多家的对冲基金几乎都进行了数千次的买入和卖出交易。大多数的对冲基金管理人都艰难的思虑他们的决策,他们认为这是有益的。

在2018年巴菲特致股东的信中,他再次完整披露了这次“十年赌约”的数据,标普500指数以8.5%的年化收益率碾压所有5只对冲基金组合。这5只精挑细选的组合,除了在2008年股灾中跑赢了指数,在随后的9年里,这5只基金作为一个整体,收益率每年都落后于指数基金,其中一只组合最后还被迫清盘。

3、巴菲特的本事

吹牛是最简单的,那我们看看巴菲特自己过去过去三年、五年、十年、二十年和标普500全收益指数的投资收益率比较,数据来自于万得。

过去三年(2021-10-15 至 2024-10-14)

巴菲特(伯克希尔·哈撒韦A股):年化收益率:17.3%

标普500全收益指数:年化收益率:11.38%

过去五年(2019-10-15 至 2024-10-14)

巴菲特(伯克希尔·哈撒韦A股):年化收益率:16.94%

标普500全收益指数:年化收益率:16.33%

过去十年(2014-10-15 至 2024-10-14)

巴菲特(伯克希尔·哈撒韦A股):年化收益率:12.68%

标普500全收益指数:年化收益率:14.03%

过去二十年(2004-10-15 至 2024-10-14)

巴菲特(伯克希尔·哈撒韦A股):年化收益率:10.96%

标普500全收益指数:年化收益率:14.05%

综上所述,过去十年和二十年里面,巴菲特都没干得过标普500全收益指数。

那么最近三五年,巴菲特是怎么超越标普500的呢?伯克希尔·哈撒韦公司在2016年至2018年间共花费约360亿美元,购入了苹果公司大约5%的股份。这笔投资后来证明了巴菲特的眼光,为伯克希尔的股东带来了巨大的收益。

也就是说巴菲特借助了,纳斯达克的科技之光,但是我这里不好把巴菲特和纳斯达克100指数做比较,务必要给我们价值投资的大宗师留下脸面。

这里并不是巴菲特不够强,而是他正在被自己打败:资金量、交易模式,当然还有年龄。

需要说明的是,过去20年纳斯达克100指数年化收益率:14.14%,和标普500相当,纳斯达克科技之光有更强的弹性,但收益率并没有高太多。

按照30年的时间维度:纳斯达克100指数年化收益率为 13.92%,标普500全收益指数年化收益率为 14.05%。

4、中证A500的投资价值分析

巴菲特从不向人推荐股票和基金,但指数基金除外,早在1993年,他就第一次推荐指数基金,称“通过定期投资指数基金,一个什么都不懂的业余投资者竟然往往能够战胜大部分专业投资者”。在这之后,他推荐指数基金的次数有增无减。

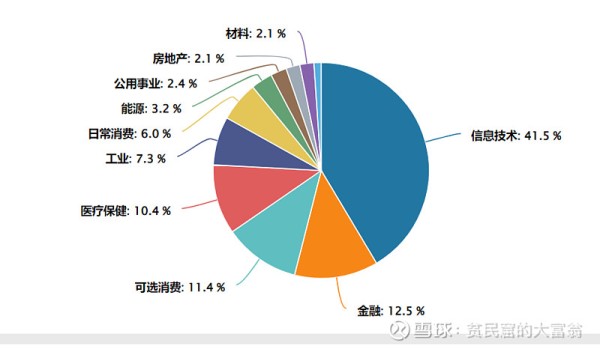

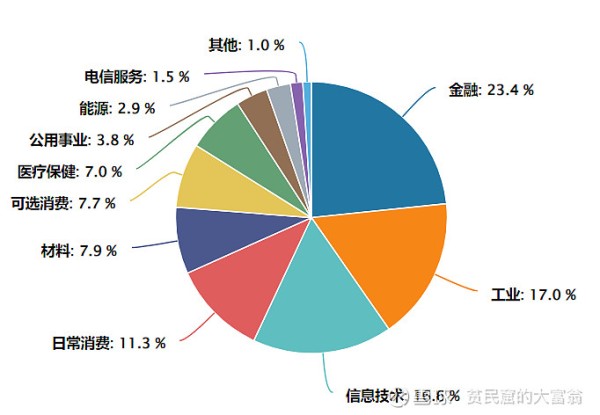

标普500就是巴菲特长达数十年推荐的品种,从成分股的行业分布来看,标普500指数可以说是引领了美国产业升级的潮流,成分股基本上都是美国经济发展每个阶段代表性的企业,被誉为“美股风向标”。

标普500指数与纳斯达克100指数相比,标普500指数包含的公司更多,因此风险更为分散,能够反映更广泛的市场变化,波动率也更低,更适合个人投资者长期持有。

我们再看一下沪深300(上)和中证A500(下)的成分股行业分布:

我们很容易能看出来,中证A500指数在编制方法上注重行业分布均衡,减少传统行业布局,增加国家战略领域的成分股,同时引入了ESG筛选规则。中证A500指数的推出旨在完善A股市场的宽基指数体系,提供一个与国际市场接轨的、具有代表性的投资工具。

今日上市的10只中证A500ETF昨晚披露了净值,从净值情况来看,仅华泰柏瑞和南方的两只中证A500ETF净值在水面以上,分别为1.0086、1.0005,略高于1,因建仓时间不同、仓位不同等原因,各家净值表现不一。

对于普通投资者来说,傻傻的定投中证A500在中长期看来可能是一个很好的选择(十年及以上),如果想买的话可以看看华泰柏瑞中证A500ETF(代码563360),规模足够大,目前已经有21.74亿的基金规模,费率足够低,总费率(持有1年)才0.20%。

上一次十家基金公司一起发中证A50ETF产品的时候,华泰柏瑞的产品净值就是第一,这次中证A500ETF才起步又是第一,拿到领先优势。华泰柏瑞基金这家基金公司确实有两把刷子,管理经验也非常丰富,拿捏这类指数基金轻轻松松。@今日话题 @雪球达人秀 $N中证A500ETF基金(SH563360)$ $中证A50ETF(SH563350)$ $标普500ETF(SH513500)$ @ETF星推官 #中证A500ETF上市!A股新标杆来了#

网址:巴菲特也就那么回事儿 巴菲特估计做梦也没有想到自己打出去的回旋镖这么快就打在自己身上。1、巴菲特与基金经理们的十年赌约巴菲特芒格多年来持续讽刺... http://c.mxgxt.com/news/view/406337

相关内容

巴菲特的赌局巴菲特的“黄金搭档”,留下这些传奇

“中国巴菲特”栽了!百亿大佬在自己的套路里套牢自己

巴菲特遭遇“大弟子”背刺?

巴菲特:不用市盈率公式指导投资! 段永平曾建议,投资只要看巴菲特的东西就可以了,他至今还会抄巴菲特的作业。在我之前文章中,黄峥也讲到在投资和创业过程中,他...

那些年,巴菲特错卖的明星股

享誉世界的名人巴菲特也并与如此遥不可及,私下与员工相处很融洽

明星基金败给巴菲特,带给我们怎样的启发

巴菲特如何选择超级明星股

巴菲特投资比亚迪 “王传福才是真正的明星”