什么样的并购才能提升企业价值?

原标题:什么样的并购才能提升企业价值?

经过数年的并购浪潮,市场已经开始意识到,收购时的高估值、高承诺仅是镜中花、水中月,只有标的资产最终为上市公司带来真金白银的利润,才算得上一笔合格的交易。然而,很多毫无缘由的业绩爆雷,都是当年高价并购的后遗症。

证券时报记者 罗曼

8月11日,由证券时报社主办的第十三届中国上市公司价值论坛暨首届最受上市公司尊敬的投行论坛在深圳举行。本届论坛以“核心资产 价值领航”为主题,在圆桌讨论环节,恒林股份(31.900, 0.13, 0.41%)董事长王江林,特锐德(22.800, 0.17, 0.75%)董事长于德翔,道氏技术(14.010, 0.19, 1.37%)董事长荣继华,山东黄金(23.160, 0.05, 0.22%)总经理王培月,申万宏源(5.530, 0.10, 1.84%)总助、申万宏源承销保荐执行董事薛军等就“并购创造价值”展开交流,深度探讨了什么样的并购才能发挥最大价值。

要做战略并购

而非投机式市值管理

圆桌主持人殷飞介绍,股票市场没有无缘无故的业绩爆发,也没有无缘无故的业绩爆雷,而业绩爆雷的企业,大部分都有一个共性,就是不务正业,疯狂跨界并购,意图依靠重组来做大业绩。从上市公司角度来讲,并购要么是为了加强业务潜力,要么为了改善资产质量,但仍然有很多企业过度关注规模增长,并购甚至成为上市公司短期套现的一条途径。

对此,王江林认为,由于所在公司主业属于家具类行业,因此在选择并购标的时,主要围绕大家具的范围,不做跨界,通过上下游产业链的整合进行并购,最大的发挥产业链协同效应。

薛军认为,企业并购有三种策略。第一是考虑公司自身的战略,围绕主业,进行上下游产业链整合,这是纵向一体化的并购战略,这样的并购能够很好地发生协同效应,有效抵御市场变化的风险。第二是横向一体化的并购战略,即大型企业业务发展相似的横向之间的并购,从而形成一个更大的体量,双方受益。第三是跨行业并购,在选择并购标的时要考虑价值链的互补或者提升,通过关联行业的并购,延伸公司的产业链或者增加价值链,对企业和客户能够提供更多的一站式综合服务。

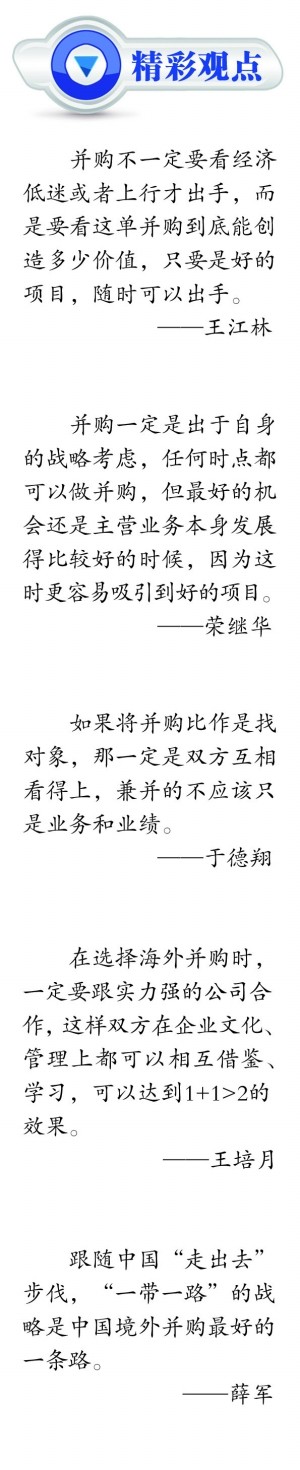

企业做并购要做战略并购,而不是投机式的市值管理。于德翔对这一观点表示赞同,他认为,凡是为了业绩而做并购,都是骗子。如果将并购比作是找对象,那一定是双方互相看得上,兼并的不应该只是业务和业绩,并购的是未来,整合的不是市场,应该是两个企业整合的集约化。“如果一开始并购只是为了做业绩,做市值管理,并购后期最大的担心如果不是志同道合,三年对赌期结束以后业绩开始跌到谷底,然后被市场打得满地找牙,这才是最大的‘雷区’。”于德翔表示。

并购如果能够内生式增长并为公司带来真金白银的净利润,会是一笔不错的买卖。山东黄金总经理王培月表示,得益于并购的有力支撑,公司上市以来得到快速发展,山东黄金上市以来,先后成功实施了大小并购十余次,其中在业内包括国内国外较有影响的并购就达到了四五次之多。山东黄金的并购之所以能够获得成功,最重要的三点经验是:首先,要有非常清晰的发展战略;其次,具有非常良好的品牌形象,双方愿意合作;第三,要持续为股东创造价值。

“在并购的过程中,我们主要是聘请国际、国内一流的专业中介机构对标的公司进行专业的评估,双方在这个评估的基础上,通过协商来达到公允合理的价格,买卖自愿,这样才能达到双赢、多赢的局面。”王培月说。

并购过程中

如何避免商誉爆雷

经过数年的并购浪潮,市场已经开始意识到,收购时的高估值、高承诺仅是镜中花、水中月,只有标的资产最终为上市公司带来真金白银的利润,才算得上一笔合格的交易。然而,很多毫无缘由的业绩爆雷,都是当年高价并购的后遗症。

2014年至2015年的大牛市催生了大批明星并购项目,这些项目在牛市中估值得到大幅提升,很多并购项目以高于净资产100%的价格成交,近年股市下行中,这些项目的商誉对上市公司产生拖累,导致大量爆雷事件发生。

薛军认为,未来上市公司在做并购时,一定要本着对投资者股东负责的心态,在操作上要进行充分的信息披露,以便投资者对标的价值进行判断。

关于并购时机的选择,有市场人士认为,并购应该选择在经济低迷或者行业低谷时期,因为这样并购标的价格会相对便宜,但也有市场人士认为应该选择市场较为乐观的时候,因为这个时候筹集资金相对容易。

王江林认为,并购不一定要看经济低迷或者上行才出手,而是要看这单并购到底能创造多少价值,只要是好的项目,随时可以出手。

荣继华表达了同样的观点。他认为,并购一定是出于自身的战略考虑,任何时点都可以做并购,但最好的机会还是主营业务本身发展得比较好的时候,因为这时更容易吸引到好的项目。在牛市背景下,融资条件相对宽松,再加上比较好的并购项目,是最好的并购时机。

并购要怀有敬畏之心

有人把并购看作是找对象,在刚开始谈恋爱的时候轰轰烈烈,如胶似漆,结婚后则磕磕绊绊,互相排斥,最终导致婚姻破裂。

对此,荣继华举了自己公司的例子。他说,道氏技术并购了广东省的第一大钴行业龙头佳纳能源,从第一次增资到第二次控股再到第三次全资并购获得佳纳能源100%控股权,历经三年,这期间主要的工作首先是合规性的整合,包括财务方面、法律方面满足监管要求;其次是资源、文化方面的整合。“一定要怀有敬畏之心,抱着学习的心态慢慢融合,只要是战略型并购,上市公司应该有更大的心怀去包容他们,一定要有耐心和格局。”荣继华说。

在跨境并购方面,王培月认为,要考虑到地区的政治风险、法律风险,中西方文化存在很大差异。企业文化之间的融合非常重要,在选择海外并购时,一定要跟实力强的公司合作,这样双方在企业文化、管理上都可以相互借鉴、学习,可以达到1+1>2的效果。

对于海外并购,薛军谈了四点经验。首先,要认真分析自身特点,并购是战略驱动而不是机会驱动。其次,要研究公司战略。要分析未来五年公司会走到哪一步,目标是什么,在这样的目标下,是否需要境外并购,在境外并购中需要寻找哪一大类标的。同时分析公司自身的融资能力、财务状况、人才储备等。第三,跟随中国“走出去”步伐,“一带一路”的战略是中国境外并购最好的一条路。因此,企业选择海外并购的时候,可以考虑组队一起向前走。第四,找到靠谱的中介机构团队。优秀的券商、律师、会计师等中介机构会帮助企业节省很多时间、金钱成本,还可以防范并购中产生的陷阱。找到适合自身特征的专业团队,是海外并购成功的一个先决条件。

网址:什么样的并购才能提升企业价值? http://c.mxgxt.com/news/view/549089

相关内容

为什么明星代言能提升品牌价值?什么是企业文化?如何理解企业的使命、愿景和价值观?

明星、管理者与企业品牌提升明星老板对企业品牌价值的提升以姚明入主上海东方男篮为例.docx

网红商业价值评估和提升的七种武器

乳制品企业并购绩效研究

茶企业文化提升.ppt

正确看待慈善捐赠对企业的价值和作用

企业价值链模式

企业请明星代言人该如何去判定艺人的商业价值?

如何吸引明星投资以提升品牌价值?这种投资如何影响企业发展?