评估基金风险的几个指标 一、与收益相关指标:阿尔法系数: 反映超额投资回报率(越大越好)阿尔法系数(α)是基金的实际收益和按照贝塔系数(β)计算...

一、与收益相关指标:

阿尔法系数: 反映超额投资回报率(越大越好)

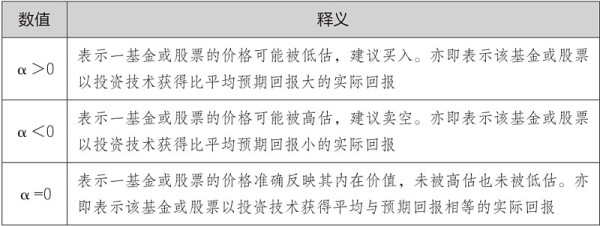

阿尔法系数(α)是基金的实际收益和按照贝塔系数(β)计算的期望收益之间的差额。代表基金多大程度上跑赢预期收益率。

阿尔法系数是一种相对指数,阿尔法系数越大说明其基金获得超额收益的能力越大。换言之,在同类基金产品中,阿尔法系数越大,该基金经理便能够额外为投资者带来更多的“附加值”。

如下表所示

:

公式:

超额收益=基金的收益-无风险投资收益(在中国为一年期银行定期存款收益)

期望收益=贝塔系数×市场收益

假设有一投资组合,通过对其的风险水平分析,资本资产定价模型预测其每年回报率为10%,但是该投资组合的实际回报率为每年14%。此时,这个投资组合的阿尔法系数为4%(14%-10%),即表示该组合的实际回报率超过由资本资产定价模型预测的回报率4个百分点。

在投资中风险越大所获得的收益也越大,这是不变的定律,所以阿尔法系数应更值得我们关注。虽然市场千变万化,参考指标也不可能是金科玉律,但巧妙借用阿尔法系数,可以帮助投资者更多地了解基金的盈利能力,选到真正称心如意的基金。

二、与风险相关指标:

1、标准差:反映基金回报率的波动幅度(越小越好)

标准差是指过去一段时期内,基金每个月的收益率相对于平均月收益率的偏差幅度的大小。基金的每月收益波动越大,那么它的标准差也就越大。

标准差越大,基金未来净值可能变动的程度就越大,稳定度就越小,投资风险就越高。

比如,某只基金一年期标准差是20%,这就表示这只基金的净值在一年内可能上涨20%,但也可能下跌20%。因此,如果有两只收益率相同的基金,基民应该选择标准差较小的基金(承受较小的风险得到相同的收益);如果有两只相同标准差的基金,则应该选择收益较高的基金(承受相同的风险,但是收益更高)。

建议同时将收益和风险计入,以此来判断基金的优劣。

例如,A基金两年期的收益率为30%,标准差为15%;B基金两年期的收益率为21%,标准差为7%,单从收益率来看,A基金的收益高于B基金,但同时风险也大于B基金。A基金的“每单位风险收益率”为2(0.3÷0.15),而B基金为3(0.21÷0.07)。因此,若仅仅以收益进行评价则是A基金较优,但是经过标准差即风险因素调整后,B基金反而更为优异。

2. 贝塔系数:衡量价格波动情况(牛市及上升阶段越大越好,熊市及下跌阶段越小越好)

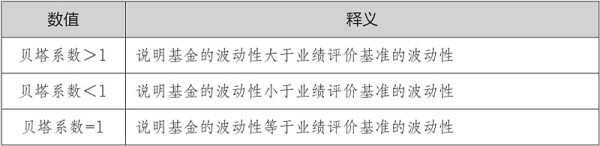

贝塔系数(β)是一种评估证券系统性风险的工具,用以评估某只股票或某只股票型基金相对于整个市场的波动情况。

贝塔系数是一个相对指标。贝塔系数越高,意味着基金相对于业绩评价基准的波动性越大。换言之,贝塔系数越高,其风险也就越大。

如下表所示:

比如:如果贝塔系数为1,则市场上涨10%时,基金就上涨10%;市场下滑10%时,基金则相应下滑10%。

如果贝塔系数为1.1,市场上涨10%时,基金则上涨11%;市场下滑10%时,基金则下滑11%。

如果贝塔系数为0.9,市场上涨10%时,基金则上涨9%;市场下滑10%时,基金则下滑9%。

贝塔系数反映了个股对市场或大盘变化的敏感性,也就是个股与大盘的相关性即通常说的“股性”。可根据市场走势预测选择不同的贝塔系数的证券从而获得额外收益,特别适合做波段操作使用。

当有很大把握预测到一个大牛市或大盘某个上涨阶段的到来时,应该选择那些高贝塔系数的证券,它将成倍地放大市场收益率,为投资者带来高额的收益;相反在一个熊市到来或大盘某个下跌段到来时,应该调整投资结构以抵御市场风险,避免损失,最好的办法是选择那些低贝塔系数的证券。

三、与收益风险都相关指标:

1、夏普比率: 基金绩效评价标准化指标(越高越好)

夏普比率(SharpeRatio,也叫夏普指数),是诺贝尔奖获得者威廉·夏普根据资本资产定价模型(CAPM)发展出来,用来衡量金融资产的绩效表现的一个指标。

夏普比率的核心思想是,选择收益率相近的基金承担的风险越小越好,选择风险水平相同的基金则收益率越高越好。该比率代表投资人每多承担一份风险,可以拿到几份报酬,该比率越高,基金承担单位风险得到的超额回报率越高。

公式:夏普比率=[投资组合预期报酬率-无风险利率]÷投资组合的标准差

如果夏普比率为正值,代表基金报酬率高过波动风险;若为负值,代表基金操作风险大过报酬率。因此,夏普比率越大,说明该只基金单位风险所获得的风险回报也就越高,基金的绩效也就越好。

注意:

(1)夏普比率未考虑组合之间的相关性,因此纯粹依据夏普值的大小来构建投资组合是不宜的。

(2)夏普比率与其他很多指标一样,衡量的是基金的历史表现,因此并不能简单地依据夏普比率来进行未来的操作。

(3)计算上,夏普指数同样存在一个稳定性问题:夏普指数的计算结果与时间跨度和收益计算的时间间隔的选取有关。

夏普比率是衡量基金的风险、调整收益水平的一个重要指标,对选择基金有一定的指导意义,但并不是衡量基金绩效的唯一指标,投资者可结合基金的其他因素和自身的风险承受能力来选择基金。

2、R平方:反映业绩变化情况(越接近100阿尔法系数与贝塔系数越可靠)

前面我们提到了贝塔系数,然而它能否有效衡量风险,很大程度上受基金与业绩评价基准相关性的影响。如果将基金与一个不大相关的业绩评价基准进行比较,计算出来的贝塔系数就没有意义。所以考察贝塔系数时,应当同时考察另一个指标——R平方。

R平方是衡量一只基金业绩变化在多大程度上可以由基准指数的变动来解释,以0至100计。如果R平方值等于100,表示基金回报的变动完全由业绩基准的变动所致;若R平方值等于60,即60%的基金回报可归因于业绩基准的变动。简言之,R平方数值越小,说明业绩基准变化与基金表现的相关性越低。

此外,R平方也可用来确定贝塔系数或阿尔法系数的准确性。一般而言,基金的R平方值越接近100,其两个系数的准确性便越高。

注意:上述5个指标能帮助我们进行基金风险评估,但是,要想获得理想的投资收益,需要考虑的因素还有很多,如基金公司的情况、基金经理的水平等。所以,我们需要不断地加强投资方面的学习,从而提升投资技能。

本文为罗斌《基金投资入门与实战技巧》中部分内容归纳整理的笔记。

网址:评估基金风险的几个指标 一、与收益相关指标:阿尔法系数: 反映超额投资回报率(越大越好)阿尔法系数(α)是基金的实际收益和按照贝塔系数(β)计算... http://c.mxgxt.com/news/view/667685

相关内容

关于阿尔法与贝塔(投资中α和β 阿尔法(Alpha)是指某一个投资组合或证券相对于市场平均收益率具有的超额收益。 通俗来说,阿尔法代表了在相同市场风险下...“阿尔法收益”和“贝塔收益”是什么意思?

阿尔法和贝塔 阿尔法收益和贝塔收益(α收益、β收益),是经常被分析师提到的专业术语,感觉很“高大上”。投资者中还有一些流传的说法:“国...

阿尔法和贝塔什么意思

夏普比率与阿尔法系数的关系:如何利用它们实现更高收益?

荣宝小课堂:一文教你看懂阿尔法、贝塔收益

投资里常听到的贝塔、阿尔法到底是什么?

五张图教你知晓金融里的阿尔法和贝塔指的是什么?

通俗易懂理解阿尔法和贝塔 探讨一下关于阿尔法和贝塔,到底什么是阿尔法什么是贝塔,我们还经常看到有的说阿尔法策略和贝塔策略它是什么含义呢?它是代表什...

一文讲清又称α策略和β策略