1997年巴菲特致股东的信(下) 1997年收购1997年,我们同意收购明星家具公司(Star Furniture)和国际冰雪皇后公司( Internat...

1997年收购

1997年,我们同意收购明星家具公司(Star Furniture)和国际冰雪皇后公司(International Dairy Queen)(该交易于1998年初完成)。这两家公司都完全符合我们的收购标准:业务看得懂;财务回报(economics)出色;由杰出的经理人经营。

明星家具公司的交易有一段有趣的历史。每当我们收购一家企业,如果我不知其所在行业的领先企业,我总是问我们的新合作伙伴:“行业中还有像您这样的人吗?”1983年我们买下内布拉斯加家具城后,布柳姆金家族告诉我,在美国其他地区有3家杰出的家具零售商。然而,当时没有一家在出售。

许多年后,欧文·布柳姆金得知R.C.威利家居公司(被推荐的3家公司之一)的CEO比尔·蔡尔德可能对合并感兴趣。于是,我们迅速达成了1995年报告中描述的【收购威利家居的】交易。我们很高兴能与比尔合作,比尔是个完美的合作伙伴。此外,当我们问比尔关于行业的领先公司时,他给了布柳姆金家族之前已经给我的剩下两个公司的名字;其中一个是休斯顿的明星家具公司。但是随着时间流逝,没有任何迹象表明这两家公司中的任何一家考虑出售。

然而,在去年年会前的那个星期四,所罗门公司的鲍勃·德纳姆(Bob Denham)告诉我,长期以来一直是明星家具公司控股股东兼CEO的梅尔文·沃尔夫(Melvyn Wolff)想跟我谈谈。应我们的邀请,梅尔文参加了年会,并在奥马哈证实了他对伯克希尔的积极看法。与此同时,我分析了明星家具公司的财务状况,感觉不错。

【明星家具公司控股股东兼CEO的梅尔文·沃尔夫(Melvyn Wolff)】

几天后,梅尔文和我在纽约会面,经过2个小时的会谈,我们达成了协议。就像我们跟布柳姆金家族和比尔·蔡尔达成的交易一样,我不需要开展核查租约、拟定雇佣合同等工作。我知道我在和一个正直的人打交道,这才是最重要的。

虽然沃尔夫家族与明星家具公司的关系可以追溯到1924年,但直到1962年梅尔文和他的妹妹雪莉·图明(Shirley Toomin)接管之前,这家公司一直在苦苦挣扎。今天,明星家具公司经营着12家门店(休斯顿10家,奥斯汀和布莱恩各1家),而且很快也将进入圣安东尼奥(San Antonio)。如果10年后明星家具公司的规模是现在的许多倍,我们不会感到惊讶。

这里有一个故事说明了梅尔文和雪莉的人品:当他们告诉他们的同事要出售公司时,他们同时宣布公司将向过去帮助过公司的人支付巨额专项感谢金,然后将这个需要感谢的群体定义为公司的每位员工。根据我们的协议,梅尔文和雪莉将用他们自己的钱(而不是伯克希尔的钱)支付感谢金。能跟这样人品的人成为合作伙伴,查理和我满心欢喜。

明星家具公司的交易于7月1日结束。在此后的几个月里,我们看到明星家具公司本已出色的销售和盈利增长进一步加速。梅尔文和雪莉会出席年会,我希望您有机会见到他们。

下一项收购:国际冰雪皇后公司(IDQ)。该公司在23个国家有5792家冰雪皇后门店,除了少数几家门店外绝大多数均由特许经营商经营。IDQ还拥有409家OJ鲜果露(Orange Julius)门店和43家咔咔妙爆米花(Karmelkorn)门店。公司在190家旗舰店(treat centers)组合销售上述3类产品。

多年来,IDQ业绩起起伏伏。知道1970年,一个由约翰·穆蒂(John Mooty)和鲁迪·路德(Rudy Luther)领导的明尼阿波利斯投资集团接管了控制权。新的管理层接手了一大堆各不相同的特许经营协议,以及一些不合理的、置于公司于险境的融资安排。在接下来的几年里,管理层使经营走上正轨,拓展了更多的门店,并在总体上建立了一个强大的经营体系。

去年夏天,路德先生去世了,这意味着他的遗产日分配时需要出售股票。1年前,威廉布莱尔公司(William Blair & Co.)的迪克·基法特(Dick Kiphart)把我介绍给了约翰·穆蒂和IDQ的CEO迈克·沙利文(Mike Sullivan),他们俩都给我留下了深刻的印象。因此,当我们有机会与IDQ合并时,我们仿效飞安航校收购模式,提出了IDQ收购建议:出售股票的IDQ股东可以收现金,也可以兑换成伯克希尔的股票(现值要略低一点)。通过给与上述选择权,我们鼓励股东选择现金,这是我们更喜欢的付款方式。即便如此,只有45%的IDQ股东选择现金。

在此次交易中,查理和我贡献了一点点产品体验心得:几十年来,他一直光顾明尼苏达州卡斯湖和贝米吉的冰雪皇后店,而我一直是奥马哈冰雪皇后门店的常客。我们喜欢吃,就投资。【老巴用了英语惯用语“put (one's) money where (one's) mouth is”,原意是“说到做到”。】

忏悔

我已经提到,我们强烈倾向于使用现金而不是伯克希尔股票进行收购。研究一下我们的收购记录,您就会知道为什么:如果您把我们所有纯粹换股并购交易(不包括我们与多元化零售公司和蓝筹印花公司这两家附属公司的合并)加在一起,您会发现我们的股东的财务回报比我不做这些交易的情况下要差一些。虽然说出来很扎心,但是【事实表明】我之前发行股票收购企业时,我给您带来的成本【而非收益】。

必需澄清一下:发生这种成本,并不是因为我们被卖家以任何方式误导,也不是因为他们在被收购后的管理工作中懒惰或无能。相反,当我们进行谈判交易时,卖家是完全坦率的,并且工作中自始至终充满活力和效率。

相反,我们的问题在于,我们拥有一个真正了不起的企业集合体(collection of businesses),这意味着用该企业集合体的一部分股权来换取新企业的股权几乎从来不会有意义。当我们在合并交易中发行股票【作为支付对价】时,我们会减少您在我们企业集合体(包括部分拥有的公司(如可口可乐、吉列和美国运通)以及我们所有出色的运营公司)中的所有权。体育运动中的一个例子可以说明我们所面临的困难:对于一支棒球队来说,签约一名击球率有望达到0.350的球员几乎总是一件好事,除非球队必须为此出让一名击球率为0.380的球员。

我们的球员名单上尽是击球率为0.380的击球手,因此我们总是试图用现金进行收购,最终业绩要比换股收购好得多。从1967年的国民保险公司开始,到后来的喜诗糖果、水牛城晚报、斯科特-费策尔和GEICO公司,我们用现金收购了许多这样的大企业,这些企业在我们收购后表现得非常好。这些收购给伯克希尔带来了巨大的价值;事实上,业绩远超我在收购时的预期。

我们相信,我们几乎不可能【通过换股收购】“升级”目前的企业集合体和经理人。我们的情况与音乐剧《凤宫劫美录》(Camelot)中的莫德雷德(Mordred)相反,格内维尔(Guenevere)评论道:“就他而言,有一件事我可以肯定,即他一定会娶个好妻子。因为每个人都比他好”。对伯克希尔来说,娶得好是极其困难的。

所以您可以肯定的是,查理和我将来在收购企业时会非常不愿意发行股票。在我们必须这么做的情况下(当一个理想的被收购方的某些股东坚持要换股时),我们将提供一个有吸引力的现金选择权,以吸引尽可能多的卖方接受现金。

并购上市公司给我们带来的问题比较特殊。如果我们要向被收购方提供任何溢价,必须满足以下两个条件之一:要么我们自己的股票相对于被收购方的股票估值过高,要么两家公司合并后赚取的利润必须高于它们单独运营的利润。从历史上看,伯克希尔很少被高估。此外,在目前市场上几乎不可能找到被低估的被收购方。另一种可能性是通过协同效应产生收益,但这通常是不现实的,因为我们希望被收购方在我们收购后能像以前一样经营。加入伯克希尔通常不会增加它们的收入或降低成其成本。

事实上,如果被收购方一直将期权作为其薪酬方案的一部分,那么在被伯克希尔收购后,它们的报表上的成本(但不是真实成本)将上升。在这些案例中,被收购方的“利润”被夸大了,因为它们遵循了标准会计惯例;但在我们看来,这些会计惯例是完全错误的,因为它们忽略了发行期权给企业带来的成本。当伯克希尔收购一家发行期权的公司时,我们会立即替换一个现金补偿计划,其经济价值与之前的期权计划相当。这样,被收购方的真实薪酬成本被公之于众并从利润中扣除(理应这么做)。

伯克希尔并购上市公司时所遵循的逻辑,应该成为所有企业收购方遵循的逻辑。支付收购溢价对任何收购方都没有意义,除非a)其股票相对于被收购方被高估,或者b)两家企业合并后的利润高于合并前各自利润之和。可以预见的是,收购方通常会坚持第二种观点,因为很少有人愿意承认他们的股票被高估了。然而,贪婪的收购方(那些股票印得多快就发行多快的买家们)默认了这一点。(他们也经常实施华尔街版本的连锁信方案。)

有一些并购案的确实存在着重大的协同效应,尽管收购方往往为获得协同效应支付过高的对价。但在其他并购案中,预测的成本和收入方面产生的收益被证明是虚幻的。不过,有一点可以肯定:如果一位CEO热衷于一项特别愚蠢的收购,他的内部员工和外部顾问都会提出任何必要的预测来证明他的立场。只有在神话故事中,皇帝才被告知他们没穿衣服。

普通股投资

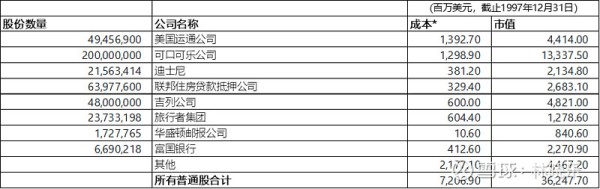

下面我们介绍我们的普通股投资。下表逐项列出了那些市值超过7.5亿美元的投资。

* 代表税收基础成本,合计比GAAP成本低18亿美元。

我们在这一年的净卖出额约为我们初始投资组合的5%。在这些交易中,我们大幅减持了一些仓位市值低于7.5亿美元门槛、被在表格列示的股票,我们还适度削减了一些我们在表格中详细列示的较大的投资仓位。1997年我们的一些卖出交易旨在改变我们的债券与股票的投资比例,以便对我们在每个市场观察到的相对价值的变化作出适度反应;我们在1998年继续进行上述调整。

我们应该补充的是,我们报告的投资头寸有时反映了GEICO的卢·辛普森的投资决策。卢独立管理着近20亿美元的股票投资组合,有时可能与我管理的投资组合重叠,偶尔他的投资操作与我不同。

虽然我们不试图预测股市的走势,但我们确实试图以一种非常粗略的方式对其进行估值。在去年的年会上,道琼斯指数为7,071点,长期国债收益率为6.89%,查理和我表示,如果(1)利率保持不变或下降,同时(2)美国企业继续获得近期录得的可观的净资产收益率,那么我们并不认为市场估值过高。到目前为止,利率已经下降,这就满足了一个必要条件;与此同时,净资产收益率仍然保持在异常高的水平。如果净资产收益率得以保持,而且如果利率保持在最近的水平附近,就没有理由认为股票普遍高估。另一方面,净资产收益率不一定能够保持在目前的水平,或者甚至只是接近目前的水平。

1979年夏天,当股票在我看来很便宜的时候,我为《福布斯》写了篇题为《您在股票市场上为一个愉快的共识支付很高的价格》的文章。当时怀疑和失望情绪占了上风,我的观点是,投资者应该为这个事实感到高兴,因为悲观情绪将价格压低到真正有吸引力的水平。然而,现在我们有一个非常愉快的共识。这并不一定意味着现在是购买股票的错误时机:美国企业现在赚的钱比几年前多得多,而且在利率下降的情况下,每一美元的利润都变得更有价值。然而,今天的价格水平已经严重侵蚀了本·格雷厄姆(Ben Graham)认为是明智投资基石的“安全边际”。

* * * * * * * * * * * *

在去年的年度报告中,我讨论了我们最大的股票投资可口可乐。可口可乐继续加强其在世界各地的市场主导地位,但不幸的是,它失去了负责其出色业绩的领导者。自1981年以来一直担任可口可乐CEO的罗伯托·戈伊苏埃塔于去年10月去世。在他去世后,我阅读了他在过去9年中写给我的100多封信和便条中的每一封信件和每一张便条。这些资料很可能成为商业和生活成功的指南。

在这些沟通信件和便条中,罗伯托展示了一个辉煌而清晰的战略愿景,始终旨在促进可口可乐股东的福祉。罗伯托知道他将把公司引向何方,他将如何到达那里,以及为什么这条路对他的所有者来说是最有意义的;同样重要的是,他对实现目标有一种强烈的紧迫感。他寄给我的一张手写便条中,有一段说明了他的心态:“顺便说一句,我已经告诉奥尔吉塔(Olguita),她所说的痴迷,您称之为专注。我更喜欢您的说法。”像所有认识罗伯托的人一样,我会非常想念他。

在有必要考虑接班人问题之前很久,罗伯托就选定了无缝接替的继任者,这体现了他关心公司的一贯作风。罗伯托知道道格·艾夫斯特(Doug Ivester)是接班人的合适人选,多年来与道格一起工作,以确保在领导人换班时公司不会失去发展势头。可口可乐在道格的领导下将和在罗伯托的领导下一样,一路碾压竞争者。

可转换优先股

在1987年至1991年期间我们通过私人配售购买了5个可转换优先股,两年前我对这5项投资作了更新汇报。在撰写上一份年报时,卖出冠军国际控股的优先股让我们小赚一笔。剩下的4个包括吉列和第一帝国的优先股,已经转换为普通股,且还有大量的未实现收益;另外两个是全美航空和所罗门公司的优先股,一度险些陷入麻烦。有时候,剩余的两个优先股投资会让我随口唱出一首乡村歌曲中的歌词:“如果您不离开,我怎能思念您?”

自从我提交了上一份年报以来,这4项投资的价值都大幅增长。吉列和第一帝国的普通股都大幅上涨,与公司的优异业绩相符。到年底,我们在1989年投入吉列的6亿美元已经升值到48亿美元,我们在1991年投入第一帝国的4000万美元已经上升到2.36亿美元。

与此同时,我们两个拖后腿的投资基本上复活了。所罗门公司最近与旅行者集团(Travelers Group)合并,这一交易最终给长期受苦的股东带来了回报。伯克希尔的所有股东(包括我本人在内)都要好好感谢德里克•莫恩(Deryck Maughan)和鲍勃·德纳姆(Bob Denham)。首先,他们在拯救所罗门免于因1991年丑闻而崩溃方面发挥了关键作用;其次,他们给公司重新带来生机,并使其成为旅行者集团的一个有吸引力的收购对象。我经常说,我希望与我喜欢、信任和钦佩的高管合作。没有两个人比德里克和鲍勃更符合这一描述。

伯克希尔对所罗门优先股投资的最终业绩在未来一段时间内不会有结果,但可以肯定的是,它们将远远好于我两年前的预期。回顾过去,我认为我投资所罗门优先股的历程既引人入胜又有教育意义,尽管在1991~92年的一段时间里,我感觉自己就像一位会写出以下评论的戏剧评论家:“要不是我的座位不好,我会喜欢这部剧的。我的座位正对舞台。”

全美航空公司的复苏近乎奇迹。那些关注过我在这项投资中行动的人知道,我已经创造了一个完美无瑕的记录。我最初购买股票是错误的,后来我一再犯错,试图折价50%出售我们持有的股票。

公司的两个变化恰逢其显著的反弹:(1)查理和我离开了董事会;(2)斯蒂芬·沃尔夫(Stephen Wolf)成为CEO。幸运的是,第二个变化发挥了关键作用,挽回了我们的脸面:斯蒂芬·沃尔夫在全美航空取得了惊人的成就。

全美航空公司还有很大的提升空间,但生存不再是问题。因此,公司在1997年补上了拖欠我们的优先股股息,并对拖欠股息给我们带来的损失支付了额外的补偿。此外,该公司的普通股股价已从4美元的低点升至73美元的近期高点。

我们的优先股将于3月15日被要求赎回。但公司股价的上涨使得我们不久前还认为一文不值的转换权的价值大幅上升。现在几乎可以肯定的是,我们持有的全美航空公司的优先股将带来不错的利润(换言之,如果剔除我购买胃药美乐事(Maalox)的费用),而且投资收益甚至可能高得让人感觉不够光彩。

下一次我再做愚蠢的重大决定时,伯克希尔的股东们会知道该怎么做:给沃尔夫打电话。

* * * * * * * * * * * *

除了可转换优先股之外,我们还在1991年购买了另一项私人配售的优先股,即3亿美元的美国运通“权益赎回累积优先股”(PERCS)。这种证券本质上是一种普通股,在最初的3年里有一个置换:我们在这段时间里获得了额外的股息,但我们可实现的股票价格升值收益也被设置了上限。尽管有收益上限,但该项投资已被证明收益极其丰厚,得益于贵公司董事长集运气和技能于一身:110%是运气,剩余的才是技能。

我们的“权益赎回累积优先股”约定在1994年8月转换为普通股。此前1个月时间里,我一直在考虑是否在转换为普通股时卖出。持有普通股的一个原因是美国运通杰出的CEO哈维·戈卢布,他似乎有可能最大限度地发挥公司的潜力(这一假设后来被证明是正确的)。但这一潜力的大小是值得怀疑的:美国运通面临着来自以维萨(Visa)为首的众多发卡机构的无情竞争。经过权衡,我倾向于卖出优先股。

这就是我幸运的地方。在做决定的那1个月里,我和赫兹公司的CEO弗兰克·奥尔森(Frank Olson)在缅因州的普劳茨内克打高尔夫球。弗兰克是一位出色的经理人,对信用卡业务了如指掌。所以从第1个发球台开始,我就向他请教这个行业的问题。当我们到达第2个果岭时,弗兰克已经让我相信美国运通的公司卡是一个了不起的特许经营权业务,于是我决定不卖。在打到第9个洞时,我决定买入更多股票,几个月后伯克希尔就拥有了美国运通公司10%的股份。

现在我们拥有的美国运通股票已经有30亿美元的收益,我自然非常感谢弗兰克。但是我们共同的朋友乔治·吉莱斯皮(George Gillespie)说我搞不清自己应该感激谁。他说,毕竟是他安排了那场比赛,并把我分配到弗兰克的四人组。

向股东提交的季度报告

去年给股东的信中,我描述了我们在邮寄季度报告方面所产生的不断增长的成本,以及我们在向以“街道名称”登记的股东寄送报告时遇到的问题。鉴于我们现在在互联网上(我们公司的网址:网页链接)公布我们的季度和年度报告,我曾询问您对我们是否应该继续印刷报告的意见。相对较少的股东做出回应,但很明显,至少有一小部分想看季度报告的人没有兴趣从互联网上获得这些报告。作为一个终身患有技术恐惧症的人,我能理解这些股东的感受。

然而,出版季度报告的成本继续飙升,因此我们决定只向提出要求的股东寄送纸质报告。如果您需要季度报告,请填写与本报告装订在一起的回复卡。与此同时,请放心,所有股东将继续收到纸质版年度报告。

那些喜欢看电脑的人应该看看我们的主页。它包含了大量关于伯克希尔的最新信息,以及我们自1977年以来的所有年度信件。此外,我们的网站还包括许多伯克希尔子公司主页的链接。在这些网站上,您可以了解更多有关我们子公司产品的信息,甚至可以下订单。

我们必须在每个季度结束后45天内向证券交易委员会(SEC)提交季度信息。我们在互联网上发布信息的目标之一是在市场关闭时,使所有有关各方同时获得这些材料信息(细节一字不差,未经媒体断章取义)。因此,我们计划在5月15日、8月14日和11月13日这3个星期五将1998年的季度信息发送给证券交易委员会(SEC),并在这3个晚上将同样的信息发布在互联网上。这种做法将使我们平等对待每一位股东,无论他们是以自己的名字直接登记,还是以“街道名称”登记。同样,我们将于1999年3月13日星期六在互联网上公布1998年的年度报告,并在大约同一时间邮寄纸质版本。

股东指定捐款

大约97.7%的合格股票参与了伯克希尔1997年的股东指定捐款计划。捐款为1540万美元,3830个慈善机构接受了捐款。该方案的完整说明见第52~53页。

在该计划实施的17年里,伯克希尔根据股东的指示累计捐款1.131亿美元。伯克希尔的其余捐款由我们的子公司完成,这些子公司坚持被收购前已采取的慈善活动模式(除了前所有者自己承担的个人慈善责任外)。1997年,我们的子公司总共捐赠810万美元,包括440万美元的实物捐赠。

每年都有一些股东错过了我们的捐款计划,因为他们没有在规定的登记日期以自己的名义登记股份,或者因为他们没有在60天的期限内将指定表格返还给我们。这让查理和我感到很遗憾。但如果晚了才收到回复,我们就不得不拒绝,因为我们不能拒绝其他人的同时为一些股东网开一面。

要参与未来的计划,您必须拥有以实际所有者的名义登记的A类股票,而不是以经纪人、银行或存管机构的名义登记。在1998年8月31日没有完成上述登记的股票将没有资格参加1998年的计划。当您收到表格时,请及时返还,以免被搁置或遗忘。

年会

伯克希尔的“伍德斯托克周末”(Woodstock Weekend)将于今年5月2日至4日举行。最后一场将是年会,年会将于5月4日星期一上午9:30开始。去年我们在阿克萨本体育馆举行了会议,我们的工作人员和观众都喜欢这个场地。只出现了一个危机:在年会的前一天晚上,我失声了,满足了查理最狂野的幻想。当第二天早上我嗓子恢复并在他面前出现时,他崩溃了。

去年,我们有来自美国所有50个州的代表,以及来自澳大利亚、希腊、以色列、葡萄牙、新加坡、瑞典、瑞士和英国的股东。年会适合回答所有者们提出的与业务有关的问题,因此查理和我将留在舞台上,直到我们的回答开始变得越来越简短。(如果发生这种情况,我希望您能注意到变化。)

去年约有7,500人参加了会议。他们来自美国所有50个州以及16个国家,包括澳大利亚、巴西、以色列、沙特阿拉伯、新加坡和希腊。考虑到几个分会场房间(overflow rooms),我们相信可以应付11,000多人,这些应该会让我们应对从容,即使我们的股东人数已显着上升。阿克萨本体育馆的停车位很充足;音响效果极好;座位很舒适。

周一早上7点开门,8:30我们将再次推出由我们的首席财务官马克·汉堡制作的电影史诗的全球首映式。会议将持续到3:30,中午休息片刻。这段时间可以让筋疲力尽的人不被注意地离开,也可以让铁杆股东有时间在阿克萨本体育馆的特许经营餐厅吃午饭。查理和我喜欢所有者的问题,所以有什么问题尽管提。

伯克希尔的产品将再次在会议室外的大厅出售。去年(不是因为我注意这类事情)我们再次创造了销售记录,卖出了2,500磅的喜诗糖果、1,350双德克斯特鞋、75,000美元的《世界图书》及相关出版物,还有888套奎库特(Quikut)刀具。我们还接受了一系列带有伯克希尔标志的新服装的订单,并售出了大约1,000件polo衫、套头衫和T恤。在今年的会议上,我们将推出1998年的系列服装。

GEICO将再次参展,由地区办事处的明星员工提供服务。看看您是否可以通过将汽车保险转移到GEICO公司来省些钱。大约40%的人跟我们沟通后发现存在省钱的可能性。这个比例不是100%,因为保险公司在承保判断上有所不同,有些保险公司比我们更喜欢居住在某些地理区域和从事某些职业的司机。然而,我们相信,我们比任何其他向所有人出售保险的全国性保险公司更经常地提供低价产品。在本报告所附的GEICO介绍材料中,您将看到我们现在在38个州为股东提供高达8%的特别折扣。我们也在审核将这一折扣优惠推广到其他州司机的相关申请。

我们的委托代理材料附件解释了如何获得参会所需的入场卡。我们预计会有很多人参会,所以要及时预订飞机、酒店和汽车。美国运通(800-799-6634)将很乐意帮助您安排。像往常一样,我们在较大的酒店,将有巴士带您往返会议;年会结束后,我们将有巴士带您到内布拉斯加家具城(NFM)、波仙珠宝和机场。

NFM的主要商店距离阿克萨本体育馆约一英里,占地75英亩。营业时间是工作日上午10点至晚上9点,星期六上午10点至下午6点,星期日中午至下午6点营业。在5月1日至5月5日期间,向NFM提供参会卡所附优惠券的股东将有权获得通常仅限于其员工的折扣。

波仙珠宝通常在周日关闭,但将于5月3日上午10点至下午6点对股东开放。去年是我们销售额第二高的股东日,仅次于1996年。我认为这种下滑是一种反常现象,希望你们今年能证明我是对的。查理可以提供亲笔签名。然而,只有当他签署的文件是波仙珠宝的销售单时,他才会露出笑容。希望在星期六(上午10时至下午5:30)参观的股东或星期一(上午10时至下午8时)您应该确保表明自己是伯克希尔的所有者,这样波仙珠宝的CEO苏珊·雅克(Susan Jacques)就会特别欢迎您。我应该补充一句,苏珊在1997年业绩非常出色。作为一名经理人,她是企业所有者最希望的人选。

周日下午,我们还将在波仙珠宝店外的购物中心为桥牌玩家提供特别场地。在那里,鲍勃哈曼(Bob Hamman)(一位叱咤风云30多年的桥牌传奇选手)将与所有来访者进行比赛。欢迎参加比赛,炫出牌技,亮瞎鲍勃的双眼。

我最喜欢的牛排店戈拉特餐厅每年有一个星期天开门,在年会前一天晚上为伯克希尔的股东们营业。去年,这家餐厅从下午4点开始营业,大约在凌晨30点结束,这是一次耐力测试,结果是接受了1,100个预订,而座位数为235个。如果您预订后不能参加,请务必及时通知戈拉特餐厅,因为它付出了巨大努力来为我们提供服务,我们希望对他们有所回报。您可以从4月1日开始(但不是之前)致电402-551-3733进行预订。去年,因为我的嗓子问题,我不得不提前一点离开戈拉特餐厅,但今年我打算悠闲地品尝每一口罕见的T骨牛排和双份土豆煎饼。

吃牛排只是“热身”,之后查理和我将前往114街的冰雪皇后门店,就在道奇店(Dodge)以南。在奥马哈大都市有12个很棒的冰雪皇后门店,但第114街的门店最适合服务我们预期的大量客流。该门店的南面,街道两侧有数百个停车位。此外,这家冰雪皇后门店周日营业时间将延长至晚上11时,以便更好地服务我们的股东。

第114街的门店由两姐妹经营,她们是科尼·伯奇(Coni Birge)和黛布·诺沃特尼(Deb Novotny),其祖父1962年在当时属于城市外围的地区盖了这栋建筑,创建了这家门店。1972年,她们的母亲简·诺布尔(Jan Noble)接手经营,科尼和黛布作为第三代所有者兼经理人继续经营这家店。简、科尼和黛布星期天晚上都会在,我希望您能见见他们。如果您进不了戈拉特餐厅,就去挑个汉堡吃吧。然后,八点左右,跟我一起吃一个尘土圣代(Dusty Sundae)当做甜点。这是个人特色产品(冰雪皇后将按照我的配方为您准备一份),并且只在股东星期日(Shareholder Sunday)提供。

奥马哈皇家队和阿尔伯克基公爵队(Albuquerque Dukes)将于5月2日星期六晚上在罗森布拉特体育场(Rosenblatt Stadium)打棒球。像往常一样,你们的董事长将无耻地利用他对球队25%的所有权,站上投手土墩【第一个投球】。今年您会看到一些新的东西。

在过去的比赛中,让观众感到困惑的是,我总是不投捕手最想要的球(first call)。他一直要求我投出全面的曲线球(sweeping curve),我总是加以拒绝。相反,我总是投出软绵绵的快球,最佳状态下时速是每小时8英里(而且是顺风的情况下)。

我不愿意投曲线球是有原因的。你们中的一些人可能知道,坎迪·卡明斯(Candy Cummings)在1867年发明了曲线球,并在棒球国家联合会(National Association)的比赛中所向披靡,每个赛季赢的比赛从来没有少于28场。然而,这种投球方式立即招致最高权威时任哈佛大学校长查尔斯·埃利奥特(Charles Elliott)的批评,他宣称:“我听说今年我们哈佛棒球队赢得了冠军,因为我们有一个投手能投出漂亮的曲线球。我进一步了解到,曲线球的目的是故意欺骗击球手。哈佛不传授骗人的行当。”(此事并非我瞎编。)

自从我了解了埃利奥特校长在这个问题上的道德教导,我一直小心翼翼地避免投出曲线球,无论它对不幸的击球手有多么毁灭性的杀伤力。然而,这么长时间积善行德,现在是时候忽略一下艾略特的道德教诲,不再隐藏我的曲线球实力。记得星期六晚上光临球场,见识一下我的曲线球的雄伟弧线。

我们的委托代理材料将包括有关获得比赛门票的信息。我们还将提供一份游览指南,介绍本地热门景点,其中当然包括12家冰雪皇后门店的信息。

欢迎大家5月光临资本主义的摇篮奥马哈,也预祝大家玩得开心。

沃伦·E·巴菲特

董事会主席

1998年2月27日

译者注:( )中的内容为原文所有;[ ]中的内容为译者添加,旨在贯通文意;【】中的内容为译者添加,旨在补充说明。

网址:1997年巴菲特致股东的信(下) 1997年收购1997年,我们同意收购明星家具公司(Star Furniture)和国际冰雪皇后公司( Internat... http://c.mxgxt.com/news/view/406347

相关内容

文投控股收购影视公司 杨洋宋茜明星股东引发展契机视觉中国关联公司收购Corbis Images全部资产

信测标准董秘回复:具体的分红送转工作会在公司2021年年度股东大会审议通过之日起两个月内进行实施,请留意公司后续披露的权益分派实施公告

5.89亿!尚纬股份拟收购罗永浩直播公司四成股权

巴菲特致股东的信

差点“收购”罗永浩的这家公司股价崩了,实控人兄弟接连获刑

华谊兄弟掘金明星市场:7.56亿收购多名艺人持股公司

暴风收购吴奇隆的稻草熊,为什么它们都热衷明星公司?

华谊掘金明星市场: 7.56亿元收购多名艺人持股公司

杜兰特购入大巴黎股份解析:为何收购?他会有发言权吗?